Mündəricat

Giriş

1. Makroiqtisadi şəraitin ümumi icmalı

1.1. Makroiqtisadi durum

1.2. Monetar siyasət

1.3. Tədiyə balansı

1.4. Xarici dövlət borcu

1.5. Xarici ticarət

2. Real sektorda durum

2.1. Neft-qaz sektorunda əsas meyllər

2.2. Qeyri-neft sektorunun əsas trendləri

2.2.1. Qeyri-neft sənayesi

2.2.2. Kənd təsərrüfatı

2.2.3. Tikinti

2.2.4. Turizm

2.2.5. Əhaliyə göstərilən ödənişli xidmətlər

2.2.6. Reklam fəaliyyəti

3. Dövlət maliyyəsi sektorunun əsas trendləri

3.1. Dövlət büdcəsi

3.2. Dövlət Neft Fondu

4. Bank-maliyyə bazarlarının inkişaf meylləri

4.1. Bank sektoru

4.2. Sığorta bazarı

4.3. Qiymətli kağızlar bazarı

5. Biznes mühiti və institusional islahatlar

Giriş

Azərbaycan iqtisadiyyatının resurs (neft və təbii qaz) gəlirlərindən asılılığın yüksək səviyyədə olması onu dünya bazarlarının konyunkturundan asılı edir və inkişaf üçün ciddi problemlər yaradır. 2014-cü ilin ortasından başlayaraq dünya bazarlarında neftin qiymətinin kəskin düşməsi ölkə iqtisadiyyatında ciddi böhrana gətirib çıxardı. 2015-ci ilin ortalarından başlayaraq Azərbaycan hökuməti iqtisadi sahədə dəyişikliklər və islahatlar istiqamətində bir sıra addımlar atmağa başladı. 2016-cı ilin dekabrında tarixli “Azərbaycan Respublikasının milli iqtisadiyyat perspektivi üzrə Strateji Yol Xəritəsi” və 10 istiqamət üzrə yol xəritələri təsdiq edildi. 2017-ci ildə isə dünya bazarlarında neftin qiymətinin yüksəlməsi baş verdi və bu, ölkəyə daxil olan neft gəlirlərinin artmasını təmin etməklə həm də iqtisadi gərginliyin azalmasına imkan verdi. Buna görə də 2017-ci ildə bütövlükdə ölkə iqtisadiyyatında və onun ayrı-ayrı sahələrində, xüsusilə qeyri-neft sektorunda baş verən verən mühüm proseslərin araşdırılması və əvvəlki illərlə müqayisə əsasında başlıca inkişaf meyllərinin ortaya çıxarılması böyük maraq doğurur. Məhz belə bir maraqdan çıxış edərək Bakı Araşdımalar İnstitutunun ekspert qrupu bu bülleteni hazırlayıb.

Bülletenin əsas məqsədi 2017-ci ildə bütövlükdə Azərbaycan iqtisadiyyatında və onun ayrı-ayrı sahələrində baş verən iqtisadi proseslərin müşahidəsi və əvvəlki illərlə müqayisəsi əsasında əsas inkişaf trendlərini aşkara çıxarmaqdır.

Bülletenin hazırlanması prosesində hökumətin və başqa rəsmi dövlət qurumlarının hesabat və statistik məlumatlarından istifadə olunub, statistik qruplaşdırmalar və müqayisələr əsasında müşahidə olunan meyllər aşkara çıxarılıb.

Bülleten makroiqtisadi şəraitin ümumi icmalı ilə başlayır. Burada 2017-ci il üzrə makroiqtisadi göstəricilər və əvvəlki illə müqayisədə həmin göstəricilərdə baş verən dəyişikliklər təqdim olunub, ölkənin tədiyə balansının və xarici ticarətinin durumu araşdırılıb.

Bülletenin ikinci bölməsi ölkə iqtisadiyyatının real sektorunda baş verən prosesləri əks etdirir. Burada iqtisadiyyatının neft-qaz və qeyri-neft sektorlarında müşahidə olunan başlıca trendlər aşkara çıxarılıb.

Bülletenin üçüncü bölməsində iqtisadiyyatın maliyyə-bank sektorunda baş verən iqtisadi proseslər öyrənilib və əsas inkişaf trendləri araşdırılıb. Burada dövlət büdcəsi və ARDNF-in gəlir və xərc siyasəti araşdırılıb, hökumətin büdcə-vergi siyasətindəki dəyişikliklər aşkara çıxarılıb. Ölkənin bank sektorunun durumu və bu sektorun böhrandan çıxarılması istiqamətində atılan addımlar xüsusilə maraq doğura bilər. Daha sonra sığorta bazarlarının və qiymətli kağızlar bazarının inkişafı sahəsində irəliləyişlər təqdim edilib.

Nəhayət, bülleten biznes mühitinin təkmilləşdirilməsi və institusional islahatlar sahəsində 2017-ci ildə atılan addımların təqdim edildiyi dördüncü bölmə ilə yekunlaşır.

- Makroiqtisadi şəraitin ümumi icmalı

1.1. Makroiqtisadi göstəricilər

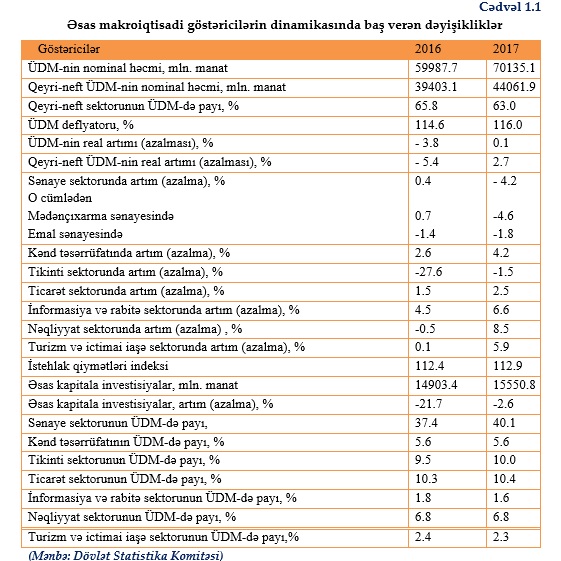

Son 10 illdə müşahidə olunan yüksək iqtisadi artımın ardınca 2016-cı ildə Ümumi Daxil Məhsul (ÜDM) istehsalı 4%-ə yaxın azalsa da, ötən il iqtisadi enişi dayandırmaq mümkün oldu. Belə ki, əvvəlki illə müqayisədə 2017-ci ildə iqtisadi artım 0.1%, o cümlədən qeyri-neft ÜDM üzrə artım 2.7% təşkil edib. Halbuki 2016-cı ildə qeyri-neft ÜDM-i 5.4% azalmışdı.

Milli valyutanın 2 dəfəyədək dəyər itirdiyi son 3 ildə ölkədə ən yüksək inflyasiya səviyyəsi 2017-ci ildə qeydə alınıb və inflyasiya göstəricisi 12.9% təşkil edib. Yüksək inflyasiya bir tərəfdən sərt pul-kredit siyasətindən imtina etməyə imkan vermir ki, bunun da nəticəsində iqtisadi fəallığın, o cümlədən invesitisiya aktivliyinin bərpası ləngiyir. Digər tərəfdən isə yüksək inflyasiya milli valyutaya inamın bərpasına mane olur. Bunun nəticəsi isə istər ev təsərrüfatlarının, istərsə də biznesin yığımlarında xarici valyutada vəsaitlərin üstünlük təşkil etməsində özünü göstərir. Doğrudur, əvvəlki ilə nisbətən 2017-ci ildə bank sektoru üzrə məcmu depozitlərdə xarici valyuta ilə depozitlərin xüsusi çəkisi 3%-dək azalıb. Lakin bu göstərici hələ də çox yüksəkdir və ötən il xarici valyutada depozitlərin ümumi depozit portfelində payı 72.3% təşkil edib.

Eyni zamanda, yüksək inflyasiyanın baş verməsi onu göstərir ki, Mərkəzi Bankın iqtisadiyyatda likvidliyi azaltmaq və bu yolla inflyasiyanı cilovlamaq üçün 2015-ci ildən başlanan səyləri və ötən il də nəticəsiz qalıb. Belə ki, 2014-2017-ci illərdə ÜDM-nin nominal həcminin 11.1 mlrd. manat artaraq 59 mlrd. manatdan 70.1 mlrd. manata çatmasına baxmayaraq pul bazasının həcmi 2 mlrd. manta yaxın azalaraq 11.5 mlrd. manatdan 9.5 mlrd. manata enmişdir. Pul bazasının nominal ÜDM-də payının 19.5%-dən 13.5%-ə düşməsinə paralel olaraq Mərkəzi Bank likvidliyin məhdudlaşdırılması əməliyyatları (depozit hərracları və notların buraxılışı) vasitəsilə bank sektorunun nağd vəsait imkanlarının da maksimum daraldığı şəraitdə də yüksək iqtisadiyyatda inflasiya baş verirsə, bu ilk növbədə real sektorun potensialının həddən artıq məhdud olduğunu göstərir. Real sektor maliyyə sektorundakı likvidliyi absorbsiya edən əsas kanal olmadıqca, biznesin və ev təsərrüfatlarının inflyasiya gözləntilərini aradan qaldırmaq, iqtisadiyyatda qiymət sabitliyinə nail olmaq xeyli çətin baş verir. İqtisadiyyatın deflyasiya deyil, inflyasiya potensialının yüksək olmasının ən mənfi tərəfi odur ki, pul siyasəti vasitəsilə stimullaşdırma investisiyaların artımına təkan vermir, bu şəraitdə biznes uzunmüddətli pullardan daha ehtiyatla istifadə etməyə üstünlük verir. Çünki biznesin yanaşması budur ki, yüksək inflyasiya riskinin qalması mərkəzi bankları daima bahalı pul siyasəti yürütməyə vadar edir ki, sərt pul-kredit siyasəti şəraitində iqtisadi fəallığın artması, tələbin genişlənməsi hesabına biznesin qazanclarının genişlənməsi real görünmür.

Makroiqtisadi baxımdan diqqətçəkən məqamlardan biri budur ki, 2017-ci il üçün iqtisadi artımın sabitləşməsində qeyri-ticari sektorların töhfəsi ticari sahələrə nisbətən daha həlledici olub. Belə ki, 2016-cı ilə nisbətən həm mədənçıxarma, həm də emal sənayesində real iqtisadi azalma tempi daha da sürətlənmiş, müvafiq olaraq iqtisadi azalma tempi mədənçıxarma sənayesində 4.6% (halbuki 2016-cı ildə 0.7% artım qeydə alınmışdı), emal sənayesində 1.8% (2016-cı ildə azalma 1.4% olmuşdu) təşkil etmişdi. Ticari sektordan yalnız kənd təsərrüfatında 4.2%-lik artım baş vermişdi (2016-cı ildə 2.6%).

Qeyri-ticari sektorlardan turizm və ictimai-iaşədə 5.9% (2016-cı ildə 0.1%), ticarətdə 2.5% (2016-cı ildə 1.5%), nəqliyyat sektorunda 8.5% (2016-cı ildə 0.5% azalma), informasiya və rabitə sektorunda 6.6% (2016-cı ildə 4.5%) artım baş vermişdir. Qeyri-ticari sektordan yalnız tikintidə 1.5% azalma qeydə alınıb. Lakin 2016-cı ildə bu sektorda 27%-ə yaxın azalmanın baş verdiyi nəzərə alınsa, sektorda geriləmənin əsasən dayandığını qeyd etmək mümkündür.

Əsas kapitala investisiyalar real ifadədə 2.6%-dək azalıb. Əvvəlki ildə bu azalmanın 22%-ə yaxın olduğu nəzərə alınsa, deməli 2017-ci ildə iqtisadiyyata sərmayə qoyuluşlarının real həcminin dinamikasında kəskin azalma əhəmiyyətli dərəcədə səngiyib.

2017-ci ildə əsas kapitala sərmayə qoyuluşlarının 54.3%-i və ya 8.45 mlrd. manatı neft sektorunun, 45.7%-i yaxud 7.1 mlrd. manatı isə qeyri-neft sektorunun hesabına təmin edilmişdir. Nominal ifadədə 2016-cı ilə nisbətən neft sektoruna investisiyalar 150 mln. manat (1.7%) azalmış, qeyri-neft sahələrinə isə 800 mln. manata yaxın (12.6%) artmışdır.

Bundan əlavə, əsas kapitala investisiyaların təxminən 6.9 mlrd. manatı (44.6%) daxili, 8.6 mlrd. manatı (55.4%) xarici mənbələr hesabına təmin edilmişdir. Nominal ifadədə 2016-cı ilə nisbətən daxili investisiyalar 900 mln. manata yaxın artmış, xarici sərmayələr isə 250 mln. manata yaxın azalmışdır.

İnvestisiya qoyuluşlarında sabitləşmə əsasən dövlət sektorunun, ev təsərrüfatlarının və bank sektorunun hesabına baş verib. Belə ki, dövlət əsas kapitala qoyuluşları büdcəsi hesabına 7.9%. büdcədəkənar fondlar sayəsində 30.8%, bank kreditləri hesabına 13.7%, ev təsərrüfatları hesabına 16.7% artmışdır. Lakin müəssisə və təşkilatların sərmayə qoyuluşları 12.2% azaldığı üçün əsas kapitala investisiyalarda artımı bərpa etmək mümkün olmayıb. Nəzərə alaq ki, bu qoyuluşlarda müəssisə və təşkilatlar üstün çəkiyə malik olduğundan, onların sərmayələrinin dinamikası da iqtisadiyyatda investisiyaların həcminə təsir edən həlledici faktor kimi çıxış edir. Belə ki, 2017-ci ildə əsas kapitala investisiyaların 63.4%-i məhz müəssisə və təşkilatların payına düşüb. İnvestisiyaların 54%-i mədən sənayesinin (2016-cı ildə 57%), 10%-i yerdə qalan sənaye sahələrinin (2016-cı ildə 7%), 11.2%-i nəqliyyat sektorunun (2016-cı ildə 9.2%), 5.7%-i yaşayış evlərinin tikintisinin (2016-cı ildə 4.6%), 2%-i kənd təsərrüfatının (2016-cı ildə 1.7%), 0.2%-i turizm və ictimai-iaşə sektorunun (2016-cı ildə 0.1%) payına düşüb.

Bundan əlavə, əvvəlki ilə nisbətən əsaslı kapitala investisiyalar mədən sənayesində 9.2% azalmış, kommunal sektora (elektrik enerjisi və qaz təchizatı ilə bağlı) 64.7%, turizm və ictimai-iaşə sektoruna 46.1%, emal sənayesində 40.5%, mənzil tikintisinə 21.7%, kənd təsərrüfatına 17.6%, nəqliyyat sektoruna 9.2% artmışdır.

Daxili və xarici faktorlar nöqteyi-nəzərdən analiz edilsə, iqtisadi geriləmənin qarşısının alınmasında əsas rol xarici faktora məxusus olub.

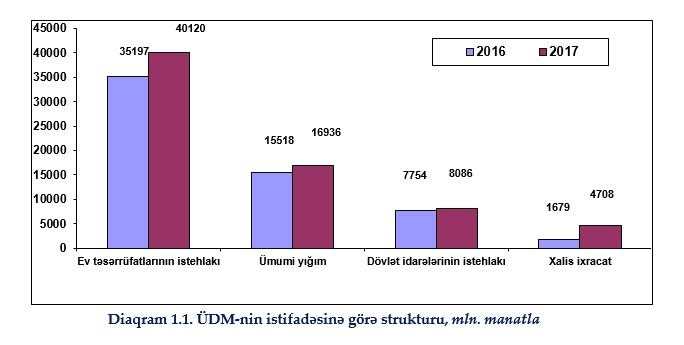

ÜDM-nin istifadəsinə görə strukturunun təhlili iqtisadi artımda (yaxud iqtisadi geriləmədə) daxli və xarici faktorların rolunu qiymətləndirmək baxımından ən yaxşı mənbə hesab edilə bilər. İstifadə baxımından ÜDM ev təsərrüfatlarının istehlakından, dövlət idarələrinin istehlakından, ümumi yığımdan və xalis ixracatdan formalaşır.

Ev təsərrüfatlarının istehlakına əhalinin il ərzində qida məhsulları, qeyri-ərzaq malları və xidmətlərlə bağlı xərclərini əhatə edir. Rəsmi statistikanın məlumatına görə, ötən il ev təsərrüfatlarının istehlakı nominal ifadədə 4.9 mlrd. manat və ya 13.9% artıb. İstehlak qiymətləri indeksinin səviyyəsi (12.9%) nəzərə alınsa, ev təsərrüfatlarının istehlakının real artımı 1% ətrafında olub.

Əhali istehlakının ÜDM-ə artırıcı təsir göstərə bilməməsinin əsas səbəbi ev təsərrüfatlarının real gəlirlərinin azalması olub. Belə ki, 2017-ci ildə əhalinin nominal gəlirlərinin artım tempinin (8.3%) inflyasiya səviyyəsindən (12.9%) geri qalması nəticəsində ev təsərürfatlarının real gəlirləri 4%-dək azalmışdır.

Eyni zamanda, dövlət idarələrinin istehlakı nominal olaraq 332 mln.manat (4.3%), ümumi yığım isə 1.4 mlrd. manat (9.1%) artsa da, iqtisadiyyat üzrə həm istehlak, həm də istehsalla bağlı qiymət indekslərinin daha yüksək artım tempi hər 2 element üzrə real azalmanı şərtləndirmişdir. Nəticə etibarı ilə daxili tələbi formalaşdıran 3 element üzrə real azalma iqtisadi artımın təmin edilməsinə töhfə verə bilməyib. Məlumat üçün qeyd etməyə dəyər ki, ümumi yığımın 98%-i əsas fondların (bina, qurğu və avadanlıqların) yığımı ilə bağlıdır (əsas dövriyyə vəsaitlərinin dəyişməsi çıxılmaqla). Dövlət idarələrinin istehlakı isə fərdi və kollektiv istehlak olmaqla büdcə xərclərinin iqtisadi təsnifatı baxımından əmək haqqıya, mal və xidmətlərin alınmasına xərclərin və sair xərclərin cəmindən (dövlət xidmətlərindən əldə olunan gəlirlər çıxılmaqla) ibarətdir.

Xarici tələb – xalis ixracat isə 3 dəfəyə yaxın və ya 3.1 mırd. manat artmaqla 4.7 mlrd. manata çatıb.

1.2. Monetar siyasət.

Mərkəzi Bank 2017-ci il üçün pul siyasətinin əsas istiqamətləri haqqında Bəyanatında ölkənin makroiqtisadi sabitliyin təmin edilməsi əsas vəzifə kimi qeyd edilib. Bu vəzifənin icrası inflyasiya risklərinə çevik reaksiyanə, pul təklifinin tənzimləməsini, sərt pul siyasətinin həyat keçirilməsini, milli valyutanın məzənnəsinin sabitliyinin təmin edilməsini nəzərdə tutur.

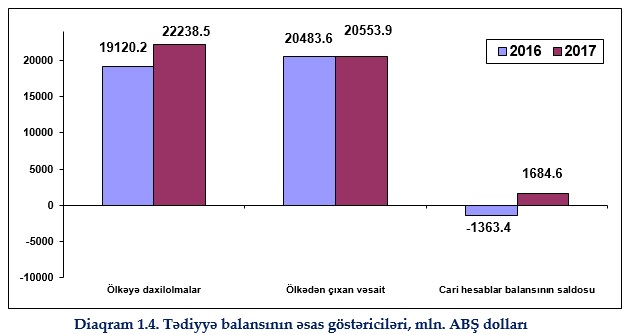

Dünya bazarlarında neftin bahalaşmaqda davam etməsi 2017-ci ildə Azərbaycanın xarici iqtisadi mövqeyini yaxşılaşdırıb. Tədiyə balansının 2015-2016-cı illərdəki kəsiri 2017-ci ildə 1,97 mlrd. ABŞ dolları həcmində profisitlə əvəzlənib. Cari hesablar balansında 2016-cı ildə qeydə alınan 539,2 milyon dollarlıq kəsir 2017-ci ildə 1,7 milyard dollarlıq müsbət saldoya çevrilib.

2015-ci il fevralın 21-i tarixindən başlayan manatın rəsmi məzənnəsinin ucuzlaşması tendensiyası 2017-ci ilin əvvəlinə kimi davam edib və rəsmi məzənnəsi həmin ilin fevral ayının 2-də 1 dollar üçün 1,92 manat olmaqla rekord səviyyəyə çatıb. Sonrakı dövrlərdə neft gəlirlərinin artması fonunda tədiyyə balansınının vəziyyətinin yaxşılaşması və Mərkəzi Bankın administrativ tədbirləri nəticəsində milli valyutanın məzənnəsində sabitlik yaranıb. Mərkəzi Bank 2015-ci ilin dekabr ayının 21-dən üzənnə məzənnə rejiminə keçdiyini elan etsə də manatın məzənnəsinin inzibati üsulla tənzimləməkdə davam edib. Bunun üçün bir tərəfdən pul kütləsinin sıxılması, digər tərəfdən bazar alətləri vasitəsilə bankların əlindəki sərbəst pul kütləsini özünə cəlb edərək onların valyuta bazarında yönəldilməsinin məhdudlaşdırıb. Mərkəzi Bank 12 yanvar 2017-ci il tarixində xarici valyutanın nağd və qeyri-nağd satış məzənnəsinə rəsmi məzənnəyə nəzərən qoyulmuş limiti (+4%) aradan götürüb. Beləliklə də manatın məzənnəsi ilin əvvəlindən 4% möhkəmlənərək inflyasiya gözləntilərinə və dollarlaşmaya azaldıcı təsir göstərib.

2017-ci il ərzində Dövlət Neft Fondunun valyuta satışlarının təşkili ilə bağlı Mərkəzi Bank tərəfindən ümumilikdə 99 valyuta hərracı keçirilib. İl ərzində Fondun xarici valyuta satışları 3597.8 mln. ABŞ dolları təşkil edib ki, bu da 2016-cı il ilə müqayisədə 26.3% azdır.

2017-ci il ərzində valyuta bazarının ümumi həcmi ötən illə müqayisədə azalıb. Belə ki, 2016-cı illə müqayisədə ABŞ dolları ilə valyuta əməliyyatlarının həcmi 5.8% azalaraq 15,72 milyard dollar, avro ilə əməliyyatların həcmi isə 5.4% azalaraq 2,45 milyard avro təşkil edib. Dövr ərzində valyuta bazarında əməliyyatların 83%-i ABŞ dollarında, 17%-i digər valyutalarda aparılıb.

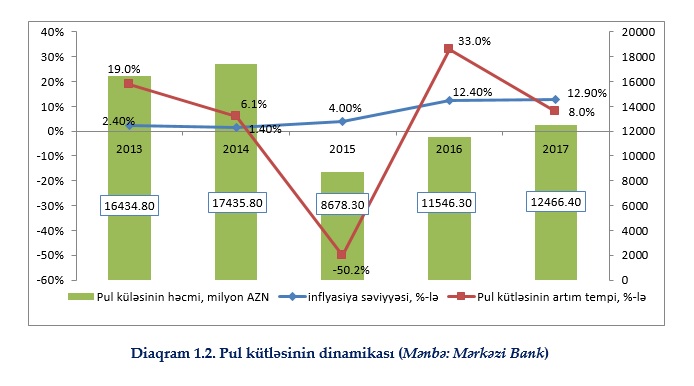

Devalvasiya ili olan 2015-ci ildə iki dəfəyədək azaldılan pul kütləsi növbəti illərdə yenidən artırılıb və proses 2017-ci ildə də davam edib. 2016-cı illə müqayisədə pul kütləsi ötən il 8% artaraq 12,5 milyard manata çatıb. Bununla da pul kütləsinin həcmi 2012-ci il səviyyəsinə çatıb (diaqram 1.2).

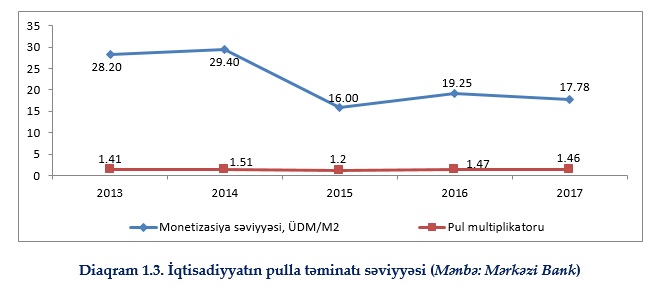

Pul kütləsinin artması iqtisadiyyatı pulla təminatı problemini həll edə bilməyib. 2016-cı ildə monetizasiya səviyyəsi (M2 pul aqreqatının ÜDM-ə nisbəti) 19,3% olduğu halda 2017-ci ildə bir qədər azalaraq 17,8%-ə düşüb. Halbuki devalvasiyadan əvvəlki dövrdə 29% civarında olub. 2015-ci ildə isə hətta 16%-ə qədər azalıb (diaqram 1.3).

Ümumiyyətlə götürdükdə Azərbaycanda hətta yüksək neft gəlirləri olan dövrdə monetizasiya səviyyəsi 30%-dən çox olmayıb. Müqayisə üçün bildirək ki, dünyada inkişaf etməkdə olan ölkələrdə iqtisadiyyatın monetezasiya səviyyəsi 45-50%-dən az deyil, bir sıra inkiaf etmiş ölkələrdə isə hətta 100%-lik həddi keçir. Pul multiplikatoru isə aşağı olmaqla yanaşı ötən il il ciddi dəyişikliyə uğramayıb və 2016-cı il səviyyəsində qalıb. Bu da pul kütləsinin iqisadyyatda pul yaratma imkanlarının məhdudluğunu göstərir.

Diaqram 1.3. İqtisadiyyatın pulla təminatı səviyyəsi (Mənbə: Mərkəzi Bank)

Statistik rəqəmlər göstərir ki, banklar hazırda iqtisadiyyatı pulla təmin etməkdən çox passiv qazanc əldə etmək siyasəti yürüdür.Maliyyə Bazarlarına Nəzarət Palatasının rəsmi məlumatlarına görə, banklar sərəncamlarındakı pulların bir hissəsini alternativ olaraq qiymətli kağızlara və Mərkəzi Bankın tənzimləyici bazar alətlərinə yatırır. 2016-cı ildə banklar aktivlərinin 1,3%-ni qiymətli kağızlara yönəldirdisə, 2017-ci ilin sonuna 9%-ə yüksəlib. Burda söhbət əsasən Mərkəzi Bankın qısamüddətli notlarına yatırımdan gedir. Məsələn, 2017-ci ildə Mərkəzi Bank Bakı Fond Birjasında 49 dəfə 28 günlük (bəzi hallarda 27 və ya 29 günlük) qısamüddətli not yerləşdirib. Notların illik faiz dərəcəsi ilin əvvəlində 14,9%-ə qədər yüksəlsə də, ilin sonuna doğru aşağı azalaraq 10,01% həddində sabitləşib. İlin ilk 4 ayında tələb təklifi qarşılamayıb, ancaq may ayından başlayaraq bankların tələbi təklifi 4-5 dəfə üstələyib. Notlar vasitəsilə banklar 2017-ci ildə 45 milyon manatadək gəlir əldə ediblər. Bu, bankların passiv qazanc götürmə üsullarından biridir.

Digər üsul Mərkəzi Bankın hər həftə təşkil etdiyi deposit hərraclarıdır. 2017-ci ildə ümumilikdə 61 depozit hərracı keçirilib və hərrac vasitəsilə bank sektoru təxminən 48,5 milyon manat məbləğində faiz gəliri əldə edib. Hərracda depozitin cəlb edilmə faizi ilin əvvəlində 15%-ə yaxın olsa da ili sonuna doğru bu hədd 10,01%-ə qədər azalıb. Bəzi hərraclar nəzərə alınmasa ilboyu tələb təklifi dəfələrlə üstələyib.

Ümumilikdə 2017-ci ildə banklar aktivlərinin təxminən ¼-ni depozit şəklində digər maliyyə institutlarına, o cümlədən banklara yerləşdiriblər. Halbuki 2016-cı ildə bu göstərici 24,3%, devalvasiyaya qədər isə 4% ətrafında olub. Bütün bunlar real sektorda riskin yüksək olması, problemli kreditlərin artması, etibarlı müştərilərin qıtlığı bankları maliyyəni buna daha çox ehtiyac duyan real sektora yox, Mərkəzi Bankın pul kütləsini tənzimləmək üçün təşkil etdiyi açıq bazar və depozit əməliyyatlarına və digər banklara depozit şəkildə yönəltməyə vadar edir.

2017-ci ildə Mərkəzi Bank milli valyutanın məzənnəsinin sabitliyinə nail olsa da inflyasiya təzyiqinin yüksək olması səbəbindən pul-kredit siyasətini yumşaltmağa tələsməyib. Məcburi ehtiyat normaları Mərkəzi Bankın istifadə etdiyi pul siyasəti alətlərindən biri olsa da 2017-ci ildə bu sahədə hansısa yumşalma həyata keçirilməyib. Eyni zamanda 2016-cı ildə 2008-ci ildən sonra uçot dərəcəsini ən yüksək həddə – 15%-ə qaldıran Mərkəzi Bank bu həddi 2017-ci ildə də dəyişməz saxlayıb.

Ümumiyyətlə, vəsaitlərin qısamüddətli cəlb olunması və yerləşdirilməsi alətlərindən ibarət olan çərçivə alətləri bankların qısamüddətli likvidliyinin idarə olunmasına xidmət edib və Mərkəzi Bank tərəfindən müəyyən olunmuş faiz dərəcələri ilə həyata keçirilib. Vəsaitlərin cəlb olunması məqsədilə çərçivə əməliyyatlarının (1-7 günlük REPO) faiz dəhlizinin aşağı, vəsaitlərin yerləşdirilməsi məqsədilə əməliyyatlar isə (1-7 günlük əks-REPO) faiz dəhlizinin yuxarı həddi ilə aparılıb. Depozit hərraclarında və qiymətli kağızlar bazarında notlara tələbatın yüksək olması səbəbindən faiz dəhlizinin aşağı həddi dəyişməli olub. İyun ayının 22-də faiz dəhlizinin aşaı həddini 12%-dən 10%-ə endirib. Faiz dəhlizinin yuxarı həddi də (18%) sabit saxlanılıb.

1.3. Tədiyə balansı

Makroiqtisadi şəraitə təsir göstərən xarici amillərin müfəssəl təsirini tədiyyə balansının detallı təhlili ilə daha aydın göstərir.

2017-ci ildə tədiyə balansının cari hissəsində 1.685 mlrd. manat porfisit yaranıb, halbuki əvvəlki ildə 1.363 mlrd. manatlıq defisit qeydə alınmışdı. Cari hesablar çərçivəsində ölkəyə daxilolmalar 3.118 mlrd. manat (16.3%) artmışdır. Bu artımın 1.8 mlrd. manatı neft-qaz sektorunun, 1.3 mlrd. manatı isə qeyri-neft sektorunun hesabına təmin edilmişdir. Neft-qaz sektorunda artım dünya bazarında xam neftin orta qiymətinin əvvəlki ilə nisbətən təxminən 30% yüksəlməsi ilə bağlı olmuşdur. Qeyri-neft sektorunda artımda isə təxminən 300 mln. dollarlıq hissə əmtəə ixracı hesabına formalaşmışdır. Xidmət ixracından gəlirlər 300 mln. dollar, təkrar gəlirlər (əsasən xaricdən göndərilən remitanslar) 500 mln. dollar genişlənmişdir.

Maliyyə hesabı çərçivəsində ölkənin xarici aktivləri 5.419 mlrd. dollar, xarici öhdəliklər isə 5.218 mlrd. dollar artmış və nəticədə maliyyə hesabı üzrə 200 mln. dollara yaxın profisit yaranmışdır. Ümumilikdə isə balanslaşdırıcı maddə çərçivəsində ölkəyə 387.8 mln. dollar məbləğində valyuta daxilolmaları da nəzəra alındıqda, carii balans və maliyyə hesabının yekunu kimi tədiyə balalansında ümumilkdə 1.971 mlrd. dollar müsbət saldo qeydə alınmışdı. Halbuki 2016-cı ildə tədiyə balansının kəsiri 539 mln. dollar, 2015-ci ildə isə 11 mlrd. dollardan çox olmuşdur. Tədiyə balansının əlverişli göstəricilərinin formalaşdığı şəraitdə il ərzində milli valyutanın məzənnəsinin sabitliyini qorumaq Mərkəzi Bank üçün problem olmayıb, əksinə 2017-ci ilin əvvəlinə nisbətən sonlarında manatın ABŞ dolları qarşısında məzənnəsi 4% bahalanmışdı.

Xüsusi vurğulamağa ehtiyac var ki, tədiyə balansının göstəriciıərinin yaxşılaşmasında hökumətin kapital axınlarına nəzarəti sərtləşdirməsi də mühüm rol oynadı. Məsələn, ölkə prezidentinin 10 fevral 2017-ci il tarixli fərmanı ilə idxal-ixrac qaydalarına dəyişiklik edildi. Həmin dəyişikliyə əsasən, konsiqnasiya (ixracının dəyərinin müqavilədə əks olunan hissəsinin məhsulların (iş və xidmətlərin) ixrac edildiyi coğrafiyada satışından (başa çatdırılmasından) sonra ödənilməsi) yolu ilə ixracın dəyəri 180 gün ərzində ödənməlidir. Əvvəlki dövrdə bu sahədə nəzarətsiz hökm sürdüyü üçün ixracatçı şirkətlər müxtəlif səbəblərdən (məsələn, vergidən yayınma) ixrac gəlirlərinin müəyyən hissəsini xaricdə saxlamasına dair şübhələr var və hökumətin məlum qərarı həmin səbəbdən verdiyi şübhə doğurmur. Konsiqnasiya yolu ilə ixrac tədiyə balansınında maliyə hesabının xalis aktivlər hissəsində “ticarət kreditləri” maddəsi altında əks etdirilir. 2016-cı ildə “ticarət kreditləri” üzrə xalis aktivlər 4.7 mlrd. dollar artığı halda, 2017-ci ildə həmin göstərici 2 dəfədən çox azalaraq 2.171 mlrd. dollara qədər azalıb. Deməli, 180 günlük məhdudiyyətin tətbiqi ixracatçı şirkətləri ixracdan əldə olunmuş vəsaiti ölkəyə qaytarmağa vadar edib və konsiqnasiya ilə ticarət hesabına il ərzində xaricdə toplanan rezidentlərə məxsus aktivlərin mümkün qədər daha çox hissəsi ölkəyə qaytarılıb.

2017-ci il üzrə tədiyyə balansında diqqəti cəlb edən daha 2 məqam var:

1) Birbaşa investisiya formasında ölkəyə daxil olan vəsaitlərin (xarici öhdəliklərin) saldosu 50%-dən çox (1.7 mlrd. dollara yaxın) azalaraq 2.866 mlrd. dollar təşkil edib;

2) Bunun əvəzində portfel investisiya formasında ölkəyə daxil olan vəsaitlərin (xarici öhdəliklərin) saldosu 6 dəfəyə yaxın artaraq 2.588 mlrd. dollara çatıb. Bu artımın əsas səbəbi Azərbaycanın neft-qaz layihələri (əsasən Cənub Dəhlizi qaz kəməri) ilə bağlı həyata keçirdiyi layihələrə qiymətli kağızların buraxılışı vasitəsilə cəlb etdiyi borclar daxildir.

1.4. Xarici dövlət borcu

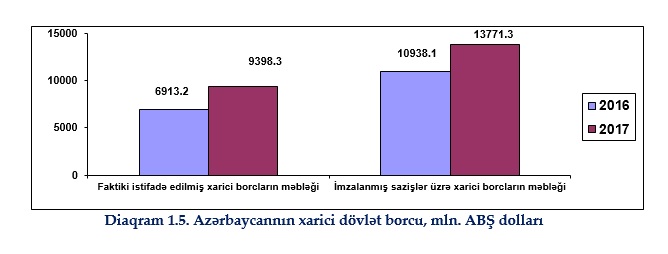

2017-ci il ərzində xarici dövlət borcunda ciddi artım baş verib. Belə ki, Maliyyə Nazirliyinin məlumatına görə, illin əvvəlinə xarici borc 6.913 mlrd. dollar olduğu halda, il əzrində 36% və ya 2.485 mlrd. dollar artaraq 9.398 mlrd. dollara çatıb. Öz növbəsində, xarici borcun ÜDM-ə nisbəti 20.4%-dən 22.8%-ə yüksəlmişdi. Şübhəsiz ki, bu hədd Beynəlxalq Valyuta Fondunun inkişaf etməkdə olan ölkələr üçün riskli saydığı həddən (40%) hələləlik xeyli aşağı olsa da, 2 amil xarici borcla bağlı narahatlığı artırır:

- borcun artım tempi həddən artıq yüksəkdir və il ərzində xarici borcun birdən-birə üçdə bir həcmdə artması bunun təsdiqidir;

- Azərbaycan xarici faktorlardan yüksək asılılığı olan ölkədir, valyuta gəlirlərinin 95%-ə qədəri təbii resurs gəlirlərinə bağlıdır. Dünyada təbii resurslara bağlı əmtəə bazarlarının yüksək volatilliyi xarici borcun hətta indiki səviyyəsində hökumət üçün daimi narahatlıq mənbəyidir.

Diqqətçəkən nüanslardan biri də budur ki, son illərdə Azərbaycan hökuməti heç zaman dövlət büdcəsi haqqında qanunla müəyyən edilmiş xarici borcun yuxarı limiti səviyyəsində borc sazişləri imzalamamışdır. Məsələn, 2016-cı ildə nəzərdə tutulan maksimum borc limitinin cəmi 25%-i səviyyəsində borc sazişləri bağlandığı halda, 2017-ci ildə həmin göstərici 100% təşkil edib (öz nəvbəsində, 2015-ci ildə 50%, 2014-cü ildə 87.3%, 2013-cü ildə 49.3%).

Təqdim edilən rəsmi statistikaya görə, faktiki istifadə edilmiş xarici dövlət borcunun 50%-dən bir qədər az hissəsi (4.2 mlrd. dollar) yaxın 10 ildə (2027-ci ilədək) qaytarlımalıdır.

1.5. Xarici ticarət

Dünya əmtəə bazarlarında neftin qiymətinin bahalaşması və bu tendensiyanın 2017-ci ildə də davam etməsi neftdən asılı olan Azərbaycanın həmin dövrə xarici ticarətinin vəziyyətinin yaxşılaşmasına dəstək verib. Mərkəzi Bankın məlumatına görə, ötən il ərzində Brent markalı neftin qiymətinin artımı 21% təşkil edib. Bu mddətdə təbii qazın orta qiyməti 2016-cı ilin müvafiq göstəricisi ilə müqayisədə 20.5% çox olub.[i] Ümumən götürdükdə həm ixracda, həm də idxalda artım olub və ixracın artım tempinin idxalın artım tempini üstələməsi xarici ticarətdə müsbət saldonu əhəmiyyətli dərəcədə artırıb. Qeyri neft sektorunun ixracında artım müşahidə edilməsinə rəğmən neft sektorunun ixracının dəyər ifadəsində kəskin artması qeyri-neftin ümumi ticarətdə payının azalması ilə nəticələnib.

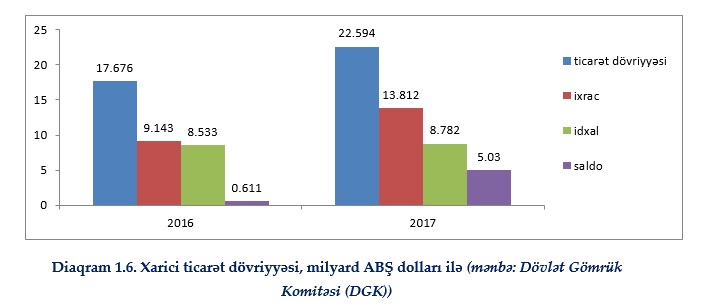

2016-cı illə müqayisədə 2017-ci ildə xarici ticarət dövriyyəsi 27,8% artaraq $17,676 milyarddan $22,594 milyarda yüksəlib. Bu, son 3 ilin ən yüksək həddidir. 2014-cü ilin ikinci yarısından başlayaraq dünya əmtəə bazarlarında neftin qiymətinin ucuzlaşmağa başlaması bu xammalın üstünlük təşkil etdiyi xarici ticarət dövriyyəsinin həcminə də mənfi təsir göstərib və 2014-2016-cı illərdə azalma tendensiyası nümayiş etdirib. 2013-cü ildə xarici ticarət dövriyyəsi $34,688 milyard olduğu halda, 2014-cü ildə $31,016 milyarda, 2015-ci ildə isə $20,646 milyarda qədər azalıb (diaqram 1.6).

2017-ci ildə xarici ticarət dövriyyəsinin artmasına səbəb ixracın əhəmiyyətli dərəcədə artması olub. İxracın təxminən 90-95%-ni təkil edən neft və neft məhsullarının belə artımı ixracın dəyər ifadəsində artımını şərtləndirib. 2017-ci ildə ixrac dövriyyə sinin həcmi 2016-cı illə müqayisədə 51,1% artaraq $9,143 milyarddan $13,812 milyarda çatıb. İxrac dövriyyəsində 2014-2016-cı illərdə müşahidə edilən azalma tendensiyası nəticəsində ixrac 2 dəfədən çox azalsa da, 2017-ci ildə artımla əvəz olunub.

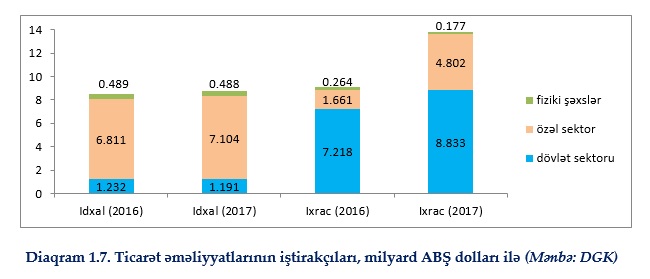

İxracda ticarət əməliyyatlarının əsas iştirakçıları dövlət, idxalda isə özəl sektor olub. İxracda dövlət sektorunu payı 2016-cı ildə $7,2 milyard olduğu 2017-ci ildə $8,8 milyarda yüksəlib. Dövlət sektoru ilə ixracın dəyər ifadədə artımına rəğmən payı 79%-dən 64%-ə düşüb. Dövlət sektorunun payının yüksək olmasına səbəb ixracın əsasını təşkil edən neft və neft məhsularının xarici ölkələrə satışının bu sektorla həyaa keçirilməsidir. Özəl sektorunun həm həcmi, həm də payı artıb. Özəl sektorla ixracın həcmi 3 dəfəyədək artaraq $1,7 milyarddan $4,8 milyarda çatıb. Belə ciddi artıma səbəb neft məhsullarının bir hissəsinin ixracının özəl sektorun adına rəsmləşdirilməsidir. Fiziki şəxslərin ixracdakı həcmi və payında azalma baş verib (diaqram 1.7).

2017-ci ildə idxalda artım cüzi olub. Ötən il idxal əvvəlki illə müqayisədə 2,9% artaraq 8,533 milyarddan 8,782 milyarda yüksəlib.

İdxalda üstünlük təşkil edən özəl sektorun həcmi 2016-2017-ci illərdə 6,8 milyardda 7,1 milyarda, payı isə 79,8%-dən 80,9%-ə yüksəlib. Bu müddətdə dövlət sektorunun həcmi 1,23 milyarddan 1,19 milyarda, payı isə 14,4%-dən 13,6%-ə düşüb. Dövlət sektorunun payının azalmasıma səbəb ölkə prezidentinin 2016-cı ildə imzaladığı və icra hakimiyyəti orqanları və dövlət büdcəsindən maliyyələşən təşkilatlar tərəfindən 2018-ci il 1 yanvar tarixinədək idxal mallarının (işlərinin, xidmətlərinin) satın alınmasıdayandırılmasını nəzərdə tutan fərmanın qüvvəyə minməsi ilə bağlıdır. Fiziki şəxslərin ölkəmizə gətirdikləri malların həcmində və payında ciddi dəyişiklik baş verməyib (diaqram 1.5).

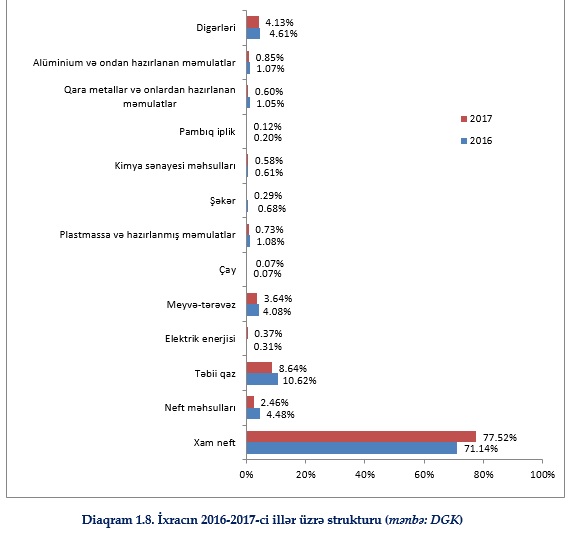

Hökumətin qeyri-neft sektorunu dəstəkləyən addımlarına rəğmən ümumi ixracda neft sektorunun azalmasına nəinki mümkün olmayıb hətta onun artımı baş verib. Neft sektorunun payı 2016-cı ildəki 86,24%-dən 2017-ci ildəki 88,62%-ə yüksəlib. Artıma səbəb neft məhsullarının ixrac həcminin və qiymətinin artmasıdır. Belə ki, ötən il əvvəlki illə müqayisədə xam neftin fiziki həcminin ixracı 20,9 milyon tondan 27,2 milyon tona (artım 30%) artıb. Xam neftin dəyəri $6,5 milyarddan $10,7 milyarda (artım 64,6%) yüksəlib. Bu baxımdan xam neftin payı 71,4%-dən 77,52%-ə qalxıb. Təbii qazın payı 10,62%-dən 8,64%-ə, neft məhsullarının payı 4,48%-dən 2,46%-ə düşüb. Ancaq təbii qazın statistik dəyəri $970,6 milyondan $1,2 milyarda yüksəlib. Neft məhsullarının statistik dəyəri isə $409,7 milyondan $339,2 milyona düşüb (diaqram 1.6)

2017-ci ildə qeyri-neft sektorunun statistik dəyəri əvvəlki illə müqayisədə $1,26 milyardan $1,57 milyarda yüksəlsə də ümumi ixracda payı 13,76%-dən 11,38%-ə düşüb. Qeyri-neft sektorunun payının azalmasına səbəb neft sektorunun artım tempinin (55,2%) qeyri-neftin artım tempini (24,6%) üstələməsidir. Qeyri-neft sektoru ixracının əsasını meyvə-tərəvəz məhsulları təşkil edib, onun ümumi ixracda payı ötən il 4,08%-dən 3,64%-ə düşüb. Bundan başqa alüminium və ondan hazırlanan məmulatlar (payı 0,85%), plastmassa və onlardan hazırlanan məmulatlar (payı 0,73%), qara metallar və onlardan hazırlanan məmulatlar (0,60%), kimya sənayesi məhsulları (payı 0,58%) paylarına ilk beşliyə daxildirlər. 2016-cı illə müqayisədə 2017-ci ildə qeyri-neft sektoru üzrə elektrik enerjisinin, meyvə-tərəvəz məhsullarının, çayın, spirtli və spirtsiz içkilərin, kimya sənayesi məhsullarının ixracı artıb. Şəkər, pambıq ipliyi, qara metallar və onlardan hazırlanan məmulatların ixracında isə azalma qeydə alınıb (diaqram 1.8).

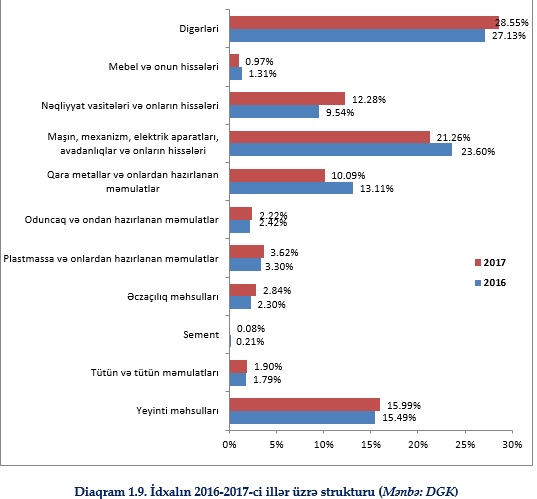

İdxalda əsas üstünlüyü yeyinti məhsulları, maşın, mexanizm, elektrik aparatları, avadanlıqlar və onların hissələri, nəqliyyat vasitələri və onların hissələri, qara metallar və onlardan hazırlanan məmulatlar təşkil edib. İdxalda ən böyük xüsusi çəkiyə malik maşın, mexanizm, elektrik aparatları, avadanlıqlar və onların hissələri adlı mal qrupuna daxil olan malların idxalda payı 2016-2017-ci illərdə 23,60%-dən 21,26 %-ə düşüb.

İdxalda ikinci böyük çəkiyə malik olan yeyinti məhsullarının dəyəri 2016-cı ildə $1,3 milyard olduğu halda 2017-ci ildə $1,4 milyarda yüksəlib. Ölkəyə gətirilən yeyinti məhsullarının payı da uyğun olaraq 15,49%-dən 15,99%-ə artmaqla son illərin ən yüksək həddinə çatıb. Yeyinti məhsulları daxilində ət, süd, kərə yağı və süddən hazırlanmış digər yağlar, çay məhsullarının idxalında artım, meyvə-tərəvəz, buğda, şəkər idxalında isə azalma qeydə alınıb. Müvafiq olaraq ət məhsullarının ümumi idxalda payı 0,45%-dən 0,72%-ə, süd 0,09%-dən 0,16%-ə, kərə yağı 0,57%-dən 0,76%-ə, çay 0,52%-dən 0,61%-ə, şəkər 1,79%-dən 1,93%-ə çatıb, meyvə-tərəvəzin payı 1,58%-dən 1,51%-ə, buğdanın payı 3,46%-dən 2,56%-ə düşüb (diaqram. 1.9).

Tütün və tütün məmulatlarının payı 1,79%-dən 1,90%-ə, əczaçılıq məhsullarının payı 2,30%-dən 2,84%-ə, nəqliyyat vasitələri və onların hissələrinin payı 9,54%-dən 12,28%-ə, plastmassa və onlardan hazırlanan məmulatların payı 3,30%-dən 3,62%-ə yüksəlib. Ancaq bir sıra məhsulların, o cümlədən mebel və onun hissələrinin, maşın, mexanizm, elektrik aparatları, avadanlıqlar və onların hissələrinin, sementin payında azalma qeydə alınıb.

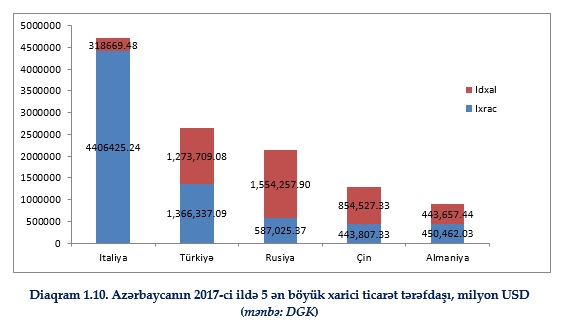

Azərbaycanın xarici ticarət dövriyyəsi olan ölkələin sayı 2017-ci ildə 187 (2016-cı ildə 186) olub. 2016-2017-ci illərdə Azərbaycanın 5 ən böyük ticarət tərəfdaşı Türkiyə, Rusiya, İtaliya, Almaniya və Çin Respublikası olub. Azərbaycanın xarici ticarət tərəfdaşları üzrə təmərküzləşmə səviyyəsi artıb. 2016-cı ildə ümumi ticarət dövriyyəsinin 46,6%-i ilk beşliyin payına düşürdüsə, 2017-ci ildə onların payı 51,8%-ə yüksəlib. Xarici ticarət dövriyyəsinin 82%-dən çoxu xarici ticarət tərəfdaşlarının 10%-nin payına düşüb.

2017-ci ildə İtaliyanın xarici ticarətdə payı 2 dəfə artaraq 10,70%-dən 20,90%-ə yüksəlib və Azərbaycanın ən böyük ticarət tərəfdaşı statusunu qazanıb. İtalyanın payının bu səviyyədə artımı dünya bazarlarında xam neftin qiymətinin bahalaşması ilə bağlıdır. İtaliya ilə xarici ticarətdə müsbət saldo təxminən 3,5 dəfə artaraq $1,2 milyarddan $4,1 milyarda yüksəlib. Müsbət saldonun artımına həmçinin İtaliyadan idxalın azalması da təsir edir. 2017-ci ildə İtaliyanın ixracda payı 20,91%, idxalda isə 3,63% olub.

Mövqeyini İtaliyaya verən digər əsas xarici ticarət tərəfdaşı – Türkiyə ilə ölkəmizin ticarətində $48,8 milyonluq mənfi saldo 2017-ci ildə $926,3 milyonluq müsbət saldoya çevrilib. Ötən il ölkənin ikinci ən böyük ixracatçı və idxalatçı ölkəsi olan Türkiyənin ixracda payı 9,89%, idxalda isə 14,50% olub. Azərbaycanın üçüncü əsas ticarət tərəfdaşı və ən böyük idxalatçı ölkəsi olan Rusiya ilə mövcud olan $1,2 milyardlıq mənfi saldo azalaraq $967,2 milyona düşüb. Rusiyanın ixracda payı 4,25%, idxalda isə 17,70% olub. Çin ilə mənfi saldo $432,4 milyondan $410,7 milyona qədər azaldığı halda, Almaniya ilə mənfi saldo $211,6 milyondan $6,8 milyonluq müsbət saldoya seçvrilib (diaqram 1.10).

Xarici ticarət dövriyyəsinin yarıdan çoxu (53,4%%) stasionar nəqletmə vasitələri, yəni boru kəmərləri vasitəsilə ilə daşınıb. İkinci böyük daşınma yükü avtomobil nəqliyyatının payına (25,3%) düşüb. Daşınmaların 11,4%-i dəmiryolu, 4,9%-i hava, 2,5%-i isə dəniznəqliyyatı vasitəsilə həyata keçirilib. 2016-cı illə müqaysədə stasionar nəqletmə, avtomobil və hava nəqliyyatı ilə daşınmalar atsa da, dəniz və dəmiryolu nəqliyyatı ilə daşınmaların dəyəri azalıb.

- Real sektorda durum

2017-ci ildə ölkənin 70135.1 milyon manatlıq ÜDM-nin 26073,2 mln. manatı yaxud 37.2%-i neft sektorunda, 44061.9 milyon manatı yaxud 62.8%-i isə qeyri-neft sektorunda yaradılıb. 2016-cı illə müqayisdə 2017-ci ildə ÜDM istehsalı neft sektorunda 5.0% azalmış, qeyri-neft sektorunda isə 2.7% artmışdır.

2.1. Neft-qaz sektorunda əsas meyllər

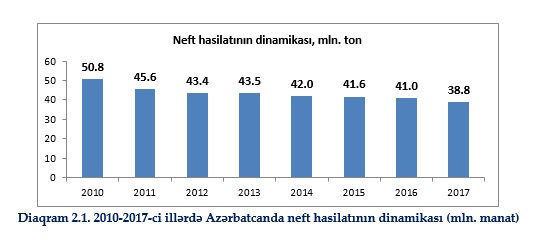

2017-ci ildə Azərbaycanda 38688.9 min ton neft hasil olunub ki, bu da 2016-cı ildə olduğundan 2345.6 min ton azdır (cədvəl 3.1).

Cədvəl 2.1

2016-2017-ci iliərdə Azərbaycanda neft hasilatı göstəriciləri (min ton)

| 2017-ci il | 2016-cı il | 2016-cı illə müqayisədə 2017-ci ildə artım (+)/azalma (-) | |

| Neft hasilatı, cəmi | 38688.9 | 41034.5 | -2345.6 |

| O cümlədən: | |||

| SOCAR | 7427.1 | 7522.4 | -95.3 |

| AÇG sazişi üzrə | 28906.4 | 31020.3 | -2113.9 |

| Şahdəniz sazişi üzrə neft kondensatı | 2355.4 | 2491.8 | -136.4 |

(Mənbə: Azərbaycan Respublikasının Energetika Nazirliyi)

2.1-ci cədvəl məlumatlarından göründüyü kimi, 2017-ci ildə Həm milli neft şirkəti olan SOCAR, həm də Hasilatın Pay Bölgüsü sazişləri (HPBS) çərçivəsində hasil edilən neftin həcmi azalıb. AÇG sazişi üzrə neft hasilatı həcmində əhəmiyyətli (7 faizədək) azalma baş verib. Ümumiyyətlə son illər Azəbaycanda neft hasilatının həcmi ildən-ilə azalmaqda davam edir. Ölkədə illik neft hasilatının ən yüksək səviyyəsi 50.8 mln. tonla 2010-cu ildə qeydə alınıb. Sonrakı illərdə neft hasilatı həcmləri tədricən azalmaqda davam edir (diaqram 2.1).

Diaqram 2.2-dən göründüyü kimi son 7 ildə neft hasilatı 12.0 mln. ton yaxud 23.6% azalıb. Azalmanın əksər hissəsi HPBS-lər çərçivəsində hasilatın hesabınadır: HPBS üzrə cəmi hasilatın həcmi 2010-cu ildəki 42.3 mln. tondan 2017-ci ildə 31.3 mln. tona düşüb.

Energetika nazirliyinin məlumatına əsasən, 2017-ci ildə Azərbaycan 32.9 mln. ton neft ixrac edib ki, bunun da 31.3 mln. tonu AÇG Konsorsiumunun, 1.6 mln. tonu isə SOCAR-ın payına düşür. SOCAR-ın hasil etdiyi neftin 5.8 mln. tonu ölkə daxilində emal edilib.

2017-ci ildə ölkədə 28.6 mlrd. m3 təbii qaz (səmt qazı ilə birlikdə) hasil edilib. Hasil olunan təbii qazın 6,1 mlrd. m3-i SOCAR-ın, 12.3 mlrd. m3-i AÇG sazişinin, 10.2 mlrd. m3-i isə “Şahdəniz”in payına düşür. Təbii qaz hasilatının həcmi 2016-cı illə müqayisədə 769.4 mln. m3 (yaxud 2.6%) azalıb.

Cədvəl 2.2

2016-2017-ci iliərdə Azərbaycanda təbii qaz hasilatı göstəriciləri (mln. kub metr)

| 2017-ci il | 2016-cı il | 2016-cı illə müqayisədə 2017-ci ildə artım ya da azalma (-) | |

| Təbii qaz hasilatı, cəmi | 28597.9 | 29367.3 | -769.4 |

| O cümlədən: | |||

| SOCAR | 6089.1 | 6266.7 | -176.0 |

| AÇG sazişi üzrə (səmt qazı) | 12340.7 | 12425.7 | -85.0 |

| Şahdəniz sazişi üzrə | 10168.1 | 10674.8 | -506.7 |

(Mənbə: Azərbaycan Respublikasının Energetika Nazirliyi)

2017-ci ildə hasil edilən təbii qazın 8.5 mlrd. m3-i ixrac edilib (bunu 6.3 mlrd. m3-i Türkiyəyə, 2.2 mlrd. m3-i isə Gürcüstana verilib). 2017-ci ildə Azərbaycan Rusiyadan 349.3 mln. m3, İrandan isə 1760.6 mln. m3 təbii qaz idxal edib.

2017-ci ildə öldə daxilində yerli istehlakçılara 12168.6 mln. m3 təbii qaz verilib ki, bu da 2016-cı illə müqayisədə 380.1 mln. m3çoxdur. İl ərzində 1.9 mlrd. m3 təbii qaz ehtiyat kimi yeraltı qaz anbarlarına vurulub. Təqribən 8.0 mlrd. m3 səmt qazı isə neft hasilatında quyulara vurulması məqsədi üçün istifadə olunub.

2017-ci il sentyabrın 14-də Azərbaycan hökuməti və Azərbaycan Respublikasının Dövlət Neft Şirkəti (SOCAR), “BP”, “Chevron”, “İNPEX”, “Statoil”, “ExxonMobil”, “TP”, “İTOCHU” və “ONGC Videsh” şirkətləri arasında “Azəri”, “Çıraq” yataqları və “Günəşli” yatağının dərinsulu hissəsinin (AÇG) birgə işlənməsi və hasilatın pay bölgüsü haqqında dəyişdirilmiş və yenidən işlənmiş saziş imzalanmışdır. Qeyd etmək lzaımdır ki, AÇG üzrə əvvəlki saziş 20 sentyabr 1994-cü il tarixində imzalanmışdı və “Əsrin müqaviləsi” kimi tanınmışdı. Həmin saziş 2024-cü ilədək olan müddəti əhatə etməsinə rəğmən Azərbaycan hökuməti və şirkətlər arasında gedən danışıqlara əsasən sazişin vaxtından əvvəl yenilənməsi ilə bağlı qərar verilmişdi.

İmzalanmış yeni sazişə əsasən AÇG-də tərəfdaşların yeni iştirak payları belədir:

- BP – 30,37%;

- AzACG (SOCAR) – 25,00%;

- Chevron – 9,57%;

- INPEX – 9,31%;

- Statoil – 7,27%;

- ExxonMobil – 6,79%;

- TP – 5,73%;

- ITOCHU – 3,65%;

- ONGC Videsh Limited (OVL) – 2,31%.

Yenilənmiş sazişdə SOCAR-ın iştirak payı 11.65%-dən 25.0%-ə qaldırılması ilə yanaşı, əldə ediləcək mənfəət neftinin 75%-i Azərbaycan hökumətinə çatacaq. Razılaşmaya əsasən sazişin tərəfdaşlatrı olan beynəlxalq şirkətlər Azərbaycan hökumətinə 3.6 milyard ABŞ dolları məbləğində bonus ödəməlidirlər. Habelə növbəti 32 il müddətində saziş üzrə 40 mlrd. ABŞ dolları miqdarında sərmayənin qoyulması gözlənilir[ii] (yeni saziş 2049-cu ilin sonunadək olan müddət üçün nəzərdə tutulub.).

2.2. Qeyri-neft sektorunun əsas trendləri

Arıq qeyd olunduğu kimi, 2017-ci ildə ölkənin qeyri-neft sektorunda 44061.9 mln. manatlıq əlavə dəyər yaradılıb. Burada əvvəlki illə müqayisədə 2.7%-lik real artım qeydə alınıb.

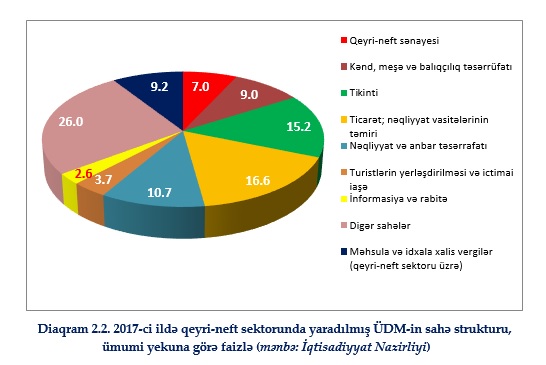

Qeyri-neft sənayesində yaradılan əlavə dəyərin 7.0%-i qeyri-neft sənayesinin, 9.0%-i kənd təsərrüfatı, müşə təsərrüfatı və balıqçılığın, 15.2%-i tikintinin, 16.6%-i ticarət və nəqliyyat vasitələrinin təmirinin, 10.7%-i nəqliyyat və anbar təsərrüfatının, 3.7%-i turistlərin yerləşdirilmə-si və ictimai iaşənin, 2.6%-i informasiya və rabitənin, 9.2%-i qeyri-neft sektorunda məhsula və idxala xalis vergilərin, qalan 26.0%-i isə qeyri-neft sektorunun digər sahələrinin payına düşüb (diaqram 2.2).

DSK-nın məlumatına əsasən 2016-cı illə müqayisədə 2017-ci ildə kənd, meşə və balıqçılıq təsərrüfatları sahəsində 4.2%, ticarət və nəqliyyat vasitələrinin təmiri sahəsində 2.5%, nəqliyyat və anbar təsərrüfatı sahəsində 8.5%, turistlərin yerləşdirilməsi və ictimai iaşə sahəsində 5.9%, informasiya və rabitə sahəsində 6.6% artım, qeyri-neft sənayesində 1.8%, tikinti sahəsində 1.5% azalma baş verib.

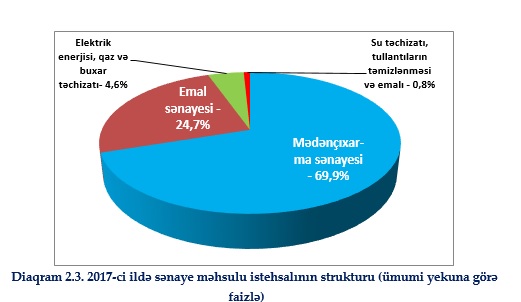

2.2.1. Qeyri-neft sənayesi. 2017-ci ildə ölkədə istehsal edilmiş ümumi sənaye məhsulunun nominal həcmi 39562.8 mln. manat dəyərində olub (2016-cı ildə 32300.2 mln. manat). DSK-nın məlumatına əsasən 2016-cı illə müqayisədə 2017-ci ildə sənaye istehsalının real həcmi 4.2% azalıb. 2017-ci ildə istehsal edilmiş sənaye məhsulunun 27662,6 mln. manatı (69.9%-i) mədənçıxarma sənayesinin, 9771.9 mln. manatı (24.7%-i) emal sənayesinin, 1833.2 mln. manatı (4.6%-i) elekrtrik enerjisi, qaz və buxar istehsalı və təchizatının, qalan 295.1 mln. manatı (0.8%-i) isə su təchizatı, tullantıların təmizlənməsi və emalının payına düşür (diaqram 2.3).

DSK-nın məlumatına əsasən 2017-ci ildə ölkənin ümumi ÜDM-nin 6.7%-i qeyri-neft sənayesində, o cümlədən 2.0%-i qeyri-neft mədənçıxarma sənayesində, 4.7%-i isə emal sənayesi sahələrində yaradılıb.

Qeyri-neft mədənçıxarma sənayesində ən əhəmiyyətli artım qızıl hasilatında qeydə alınıb: 2017-ci ildə 6390.8 kq qızıl hasil edilib ki, bu da 2016-cı ildə (1895.0 kq) olduğundan 3.4 dəfə çoxdur.

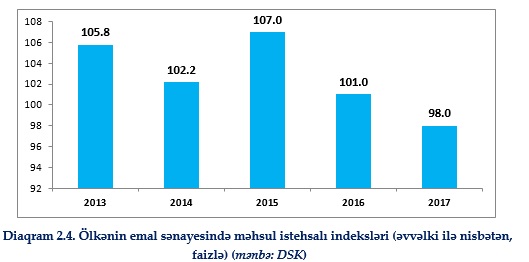

Son illər ilk dəfə olaraq ölkənin emal sənayesində məhsul istehsalının azalması baş verib: 2017-ci ildə emal sənayesində 9.77 mlrd. manatlıq məhsul istehsal edilib ki, bu da 2016-cı ildəki istehsalın 98.0%-i qədər deməkdir. Qeyd edək ki, əvvəlki illə müqayisədə emal sənayesində istehsalın həcmi 2013-cü ildə 5.8%, 2014-cü ildə 2.2%, 2015-ci ildə 7.0%, 2016-cı ildə isə 1.0% artmışdı (diaqram 2.4).

Emal sənayesində istehsal edilən məhsulun 60 faizindən çoxu 2 sahənin payına düşür: istehsalın 3293.1 mln. manatı yaxud 33.7%-i qida sənayesində, 2727.3 mln. manatı yaxud 27.9%-i isə neft emalı sənayesində yaradılıb.

Neft emalı sənayesində yaradılmış məhsulu çıxdıqda, 2017-ci ildə ölkənin qeyri-neft emal sənayesində 7044.6 mln. manatlıq məhsul istehsal edildiyini görürük. Beləliklə, 2017-ci ildə ölkənin ümumi sənaye istehsalında qeyri-neft emal sənayesinin payı cəmi 17.8% olmuşdur.

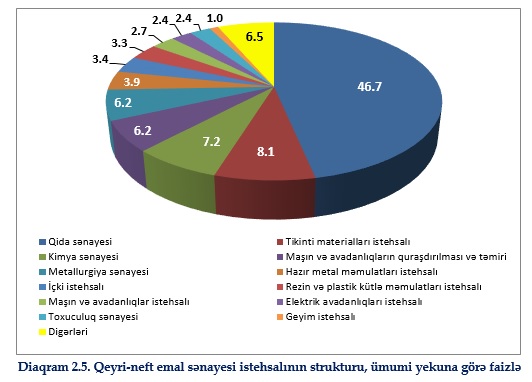

Qeyri-neft emal sənayesi istehsalının strukturu aşağıdakı kimi olub: qida sənayesi – 3293.1 mln. manat (46.7%); tikinti materiallaır istehsalı – 567.9 mln. manat (8.1%); kimya sənayesi – 504.5 mln. manat (7.2%); maşın və avadanlıqların quraşdırılması və təmiri – 438.2 mln. manat (6.2%); metallurgiya sənayesi – 434.3 mln. manat (6.2%); hazır metal məmulatlaır istehsalı – 275.3 mln. manat (3.9%); içki istehsalı – 241.0 mln. manat (3.4%); rezin və plastik kütlə məmulatları istehsalı – 231.7 mln. manat (3.3%); maşın və avadanlıqlar istehsalı – 192.5 mln. manat (2.7%); elektrik avadanlıqları istehsalı – 172.0 mln. manat (2.4%); toxuculuq sənayesi – 171.8 mln. manat (2.4%); geyim istehsalı – 71.1 mln. manat (1.0%); digərləri – 451.2 mln. manat (6.5%) (diaqram 2.5).

2016-cı ilə nisbətən istehsalın həcmi əczaçılıq məhsulları istehsalında 2.5 dəfə, rezin və plastik kütlə məmulatları istehsalında 71.7%, tikinti materialları istehsalında 46.6%, toxuculuq sənayesində 44.7%, maşın və avadanlıqlar istehsalında 42.9%, ağac emalında 34,7%, elektrik avadanlıqları istehsalında 34.6%, musiqi alətləri, idman malları və tibb avadanlıqları istehsalında 32.0%, elektron və optik məhsulların istehsalında 25.5%, içki istehsalında 17.2%, mebel istehsalında 16.2%, geyim istehsalında 15.5%, qida məhsulları istehsalında isə cəmi 1.0% artım baş verib. Əvvəlki ilə nisbətən avtomobil və qoşqu istehsalı 98.8%, maşın və avadanlıqların quraşdırılması və təmiri 44.4%, hazır metal məmulatları istehsalı 12.0%, metallurgiya sənayesi 8.7%, dəri və ayaqqabı istehsalı 4.7%, poliqrafiya məhsulları istehsalı 2.4%azalıb.

Natural ifadədə məhsul istehsalı baxımından 2017-ci ildə ən əəhmiyyətli artım hazır pambıq parçalar istehsalında qeydə alınıb: istehsal 2016-cı ildəki 1.7 mln. m2-dən 2017-ci ildə 16.6 mln. m2-ə yüksəlib, yəni 9.8 dəfə artıb.

2017-ci ildə qeyri-neft sənayesinin inkişafına yönəlik fəaliyyət kimi Sumqayıt Kimya Sənaye Parkının, Pirallahı Sənaye Parkının, Mingəçevir Sənaye Parkının, Neftçalada, Sabirabadda, Hacıqabulda və Masallıda sənaye məhəllələrinin yaradılması işləri davam etdirilib.

2016-cı ilə nisbətən 2017-ci ildə emal sənayesində məhsul istehsalçılarının qiymət indeksi 130.3% təşkil edib. Bu göstərici qida sənayesində 116.1%, tikinti məmulatları istehsalında 143.9%, toxuculuq sənayesində 139.0%, tütün məmulatları istehsalında 143.9%, kimya sənayesində 130,9%, metallurgiya sənayesində 138.3%, içki istehsalında 96.7% və s. olmuşdur.

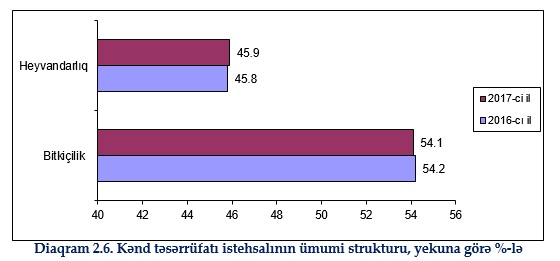

2.2.2. Kənd təsərrüfatı. Rəsmi statistikanın mlumatına görə, 2017-ci il aqrar sektor üçün uğurlu olub. Belə ki, əvvəlki dövrə nisbətən kənd təsərrüfatının ümumi məhsulu 4,2 faiz, öz növbəsində heyvandarlıq üzrə 2,7 faiz, bitkiçilikdə 6,1 faiz artım qeydə alınmışdır.

İl ərzində kənd təsərrüfatının məhsul strukturunda ciddi dəyişiklik müşahidə edilməyib. 2016-2017-ci lllərdə sektor üzrə ümumi məhsulun təxminən 54 faizi bitkiçilikdə formalaşmışdır.

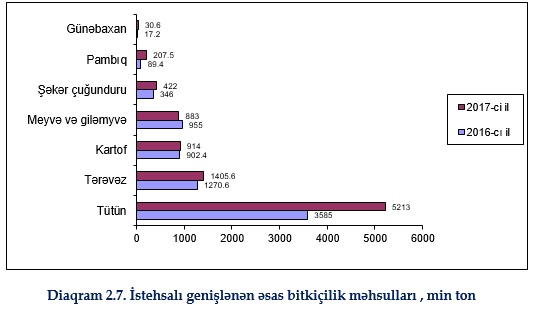

Sektor üzrə ayrı-ayrı məhsul növlərinin istehsal həcmlərinin dinamikasına diqqət yetirdikdə, ən yüksək artım əsasən texniki bitkilərin istehsalında müşahidə edilmişdir. 2017-ci ilində əvvəlki illə müqayisədə pambıq istehsalı 2.4 dəfə, günəbaxan istehsalı 78,1 faiz, tütün yarpağı 45.4 faiz, şəkər çuğunduru 22 faiz artmışdır. Eyni zamanda, meyvə və giləmeyvə istehsalında 8.2 faiz, kartof istehsalında 1.3 faiz artım qeydə alınmışdır.

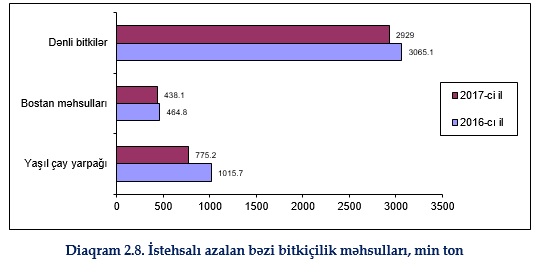

Bəzi məhsul növlərinin istehsalında isə azalmanın qarşısını almaq mümkün olmamışdır. Belə ki, təhlil aparılan dövrdə yaşıl çay yarpağının tədarükü 23.7%, dənli bitkilərin istehsalı 5.2 faiz, bostan məhsullarının istehsalı 5.7 faiz azalmışdır.

Əvvəlki dövrlərdə olduğu kimi 2017-ci ildə də Azərbaycanın kənd təsərrüfatı sektoru üçün əsas problemlərdən biri məhsuldarlığın aşağı olmasını qeyd etmək mümkündür. Məsələn, dənli bitkilərin məhsuldarlığı (hər ha üçün 29.8 sentner) 2016-cı ilə nisbətən (30.6 sentner) bir qədər də azalmaqla yanaşı qabaqcıl ölkələrlə müqayisədə orta hesabla 2 dəfədən çox aşağıdır. Eyni zamanda, hər hektarın məhsuldarlığı çayçılıq təsərrüfatları üzrə 20 faizdən bir qədər çox, şəkər çuğunduru istehsalında 35 faizə yaxın, pabmıq tədarükündə 10 faiz azalmışdır.

Rəsmi statistikanın məlumatlna görə, heyvandarlıq məhsulları üzrə əsasən artım qeydə alınmışdır. Belə ki, əvvəlki dövrlə müqayisədə ət istehsalı 2.2 faiz, süd istehsalı 0.7 faiz, yumurta istehsalı 6.7%, barama istehsalı 3.5 dəfə çoxalmışdır.

2.2.3. Tikinti. DSK-nın məlumatına əsasən 2017-ci ildə bütün maliyyə mənbələri üzrə əsas kapitala yönəldilən investisiyanın miqdarı 16777.5 milyon manat olub: bunun 8635.5 mln. manatı (51.5%-i) xarici sərmayələrin, 8142.0 mln. manatı (48.5%-i) isə daxili mənbələr hesabına olan vəsaitin payına düşüb.

Əsas kapitala yönəldilmiş vəsaitin 12563.0 mln. manatı (74.9%-i) məhsul istehsalı obyektlərinin tikintisinə, 3283.7 mln. manatı (19.6%-i) xidmət sahələri obyektlərinin tikintisinə, qalan 930.8 mln. manatı (5.5%-i) isə yaşayış evlərinin tikintisinə istifadə olunub.

Əsas kapitala qoyulmuş sərmayənin 8448,6 mln. manatı yaxud 50.4%-i neft sektoruna, qalan 8328.9 mln. manatı yaxud 49.6%-i isə qeyri-neft sektoruna yönəldilib.

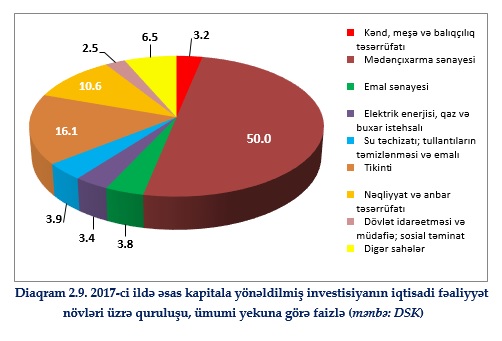

DSK-nın məlumatına əsasən 2017-ci ildə əsas kapitala yönəldilən bütün sərmayənin 8.37 milyard manatı (49.9%-i) neft və təbii qaz hasilatının, 2.7 milyard manatı (16.1%) tikintinin, 1.77 milyard manatı (10.6%) isə nəqliyyat və anbar təsərrüfatının payına düşüb (diaqram 2.9).

Diaqramdan göründüyü kimi, əsas kapitala investisiyanın 638.3 mln. manatı (3.8%) emal sənayesində, 657.1 mln. manatı (3.9%) su təchizatı, tullantıların təmizlənməsi və emalında, 568.0 mln. manatı (3.4%) elektrik enerjisi, qaz və buxar istehsalı, bölüşdürülməsi və təchizatında, 538.4 mln. manatı (3.2%) kənd təsərrüfatı, müşə təsərrüfatı və balıqçılıqda, 414.4 mln. manatı (2.5%) dövlət idarəetməsi və müdafiədə, 263.4 mln. manatı (1.6%) ticarət və nəqliyyat vasitələrinin təmirində, 199.0 mln. manatı (1.2%) turistlərin yerləşdirilməsi və ictimai iaşədə, 191.5 mln. manatı (1.1%) əhaliyə səhiyyə və sosial xidmətlərin göstərilməsində, 153.9 mln. manatı (0.9%) informasiya və rabitədə, 90.0 mln. manatı (0.5%) təhsildə, qalanı isə digər sahələrdə reallaşdırılıb.

Emal sənayesi sahələri daxilində qida məhsulları istehsalına 154.9 mln. manat, neft məhsulları istehsalına 82.0 mln. manat, kimya sənayesinə 79.3 mln. manat, mebel istehsalına 54.3 mln. manat, hazır metal məmulatları istehsalına 46.6 mln. manat, tikinti materialları istehsalına 39.6 mln. manat, geyim istehsalına 26.8 mln. manat, içki istehsalına 26.2 mln. manatlıq investisiya yönəldilib.

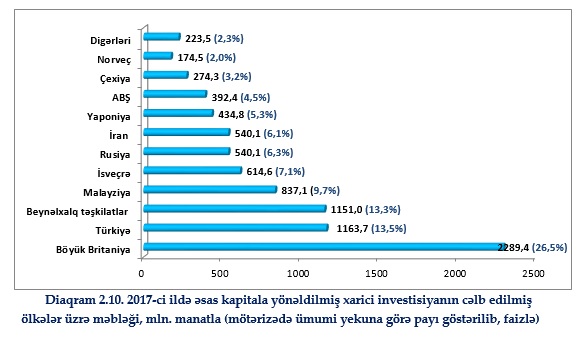

DSK-nın məlumatına əsasən 2017-ci ildə ölkə iqtisadiyyatında əsas kapitala 8635.5 mln. manatlıq xarici sərmayə cəlb olunub. Ölkə iqtisadiyyatına sərmayə qoyuluşuna görə ilk üçlükdə qərarlaşan ölkələr bunlardır: 2289.4 mln. manatla Böyük Britaniya (bütün xarici sərmayənin 26.5%-i), 1163.7 mln. manatla Türkiyə (13.5%) və 837.1 mln. manatla Malayziya (9.7%). 2017-ci ildə Azərbaycan iqtisadiyyatında əsas kapitala yönəldilən bütün xarici sərmayənin təqribən yarısı – 49.7%-i bu 3 ölkənin müəssisələrinin payına düşüb (diaqram 2.10). Qeyd etməliyik ki, bu 3 ölkə 2016-cı ildə də eyni mövqeyə malik olublar.

Diaqramın məlumatlarından göründüyü kimi, 2017-ci ildə müxtəlif beynəlxalq təşkilatlardan ölkə iqtisadiyyatına kredit şəklində cəlb edilmiş investisiya vəsaitinin məbləği 1151.0 mln. manat olub ki, bu da 2016-cı ildəkindən təqribən 145 mln. manat çoxdur.

2017-ci ildə Azərbaycana sərmayə yatıran ölkələr sırasında 3.7 saylı diaqramda qeyd edilənlərdən başqa Almaniya (90.7 mln. manat), Hindistan (57.2 mln. manat), Səudiyyə Ərəbistanı (43.6 mln. manat), Koreya respublikası (26.0 mln. manat) və başqaları da olub.

2.2.4. Turizm sektoru. 2015-ci ildəki zəifləmədən sonra 2017-ci ildə turizm sektorunda canlanma müşahidə edlib. Səyahət agentlikləri və turoperatorların sayı 2016-cı illə müqayisədə 24,6% artaraq 339-a çatıb. Bu şirkətlərin əldə etdikləri gəlirlər 11,6% artaraq 41 milyon manata çatıb. Turizm şirkətləri tərəfindən qəbul edilmiş və göndərilmiş turistlərin sayı 63413 nəfər olub ki, bu da 2016-cı illə müqayisədə 17,5% çoxdur. Şirkətlər turistlərin 13455-ini qəbul ediblər, 49968-ni isə göndəriblər. Qəbul edilmiş turistlərin artım tempi göndərilənlərin artımını üstələyir. 2017-ci ildə qəbul edilmiş turstlərin sayı 50,1% artdığı halda göndərilənlərin sayı cəmisi 10,9% artıb.

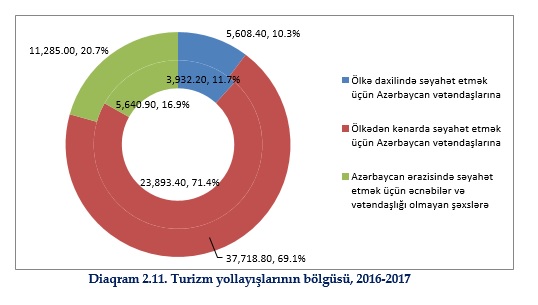

Ötən il turizm şirkətləri tərəfindən satılmış turizm yollayışlarının dəyəri 63,2% artıb və 54,6 milyon manata bərabər olub. Bu yollayışların böyük hissəsini ölkə vətəndaşlarının kənar ölkələrdə səyahəti təşkil edib. Azərbaycan ərazisində səyahət etmək üçün əcnəbilər və vətəndaşlığı olmayan şəxslərə verilmiş yollayışlar 2 dəfə, ölkə vətəndaşlarına verilmiş yollayışlar isə 42,6% artıb. Yollayışların böyük hissəsini təşkil edən (69,1%) ölkə vətəndaşlarının xarici ölkələrə səfəri üçün satılıb və 2016-cı illə müqayisədə 58% artıb (diaqram 2.11).

2017-ci ildə turzim şirkətlərinin cəmisi 0,6%-ni dövlət mülkiyyətli şirkətlər təşkil edib və yollayışların 7%-i onların payına düşüb. Dövlət şirkətləri əsasən daxili turizm üzrə ixtisaslaşıblar. DSK-nın məlumatına görə, Azərbaycan vətəndaşları üçün ölkə daxili turizm yollayışlarının 61,4%-i məhz dövlət şirkətlərinin payına düşüb. Halbuki xarici ölkələrə göndərişlərdə bu pay 0,4%-dən çox deyil.

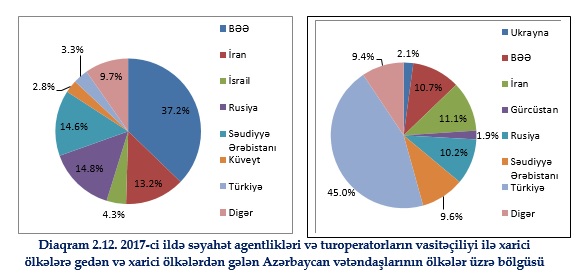

2017-ci ildə Azərbaycana ən çox turist Birləşmiş Ərəb Əmirliklərindən (BƏƏ) gəlib. Bu ölkədən tursitlərin sayı 5009 nəfər olub və ümumi turstlərin 37,2%-ni təşkil edib. Bundan başqa gələn turistlərin 14,8%-i Rusiya Federasiyasını, 14,6%-i Səudiyyə Ərəbistanı, 13,2%-i İranı, 4,3%-i İsraili təmsil edib. 2012-2016-cı illərdə Səudiyyə Ərəbistanından turist gəlişi qeydə alınmayıb. 2016-cı ildən fərqli olaraq 2017-ci ildə ölkəmizə bir sıra ölkələrdən, o cümlədən Avstraliya, Çexiya, Finlandiyadan turist gəlməyib (diaqram 2.12).

Hər il olduğu kimi ötən il də Azərbaycan vətəndaşlarının turist qismində ən çox səfər etdiyi ölkə Türkiyə olub. 2017-ci ildə xaricə gedən turstlərin 45%-i və ya 22461 nəfəri Türkiyənin payına düşüb. Bu ölkəyə gedən turstlərin sayı təkcə ötən il 51% artıb. İkinci ən böyk paya malik (11,1%) İrana 2017-ci ildə 5568 nəfər səfər edib. Bu ölkəyə gedən turistlərin sayı il ərzində 2 dəfədən çox artıb. Üçüncü ən böyk paya malik (10,7%) BƏƏ-yə 2017-ci ildə əvvəlki illə müqayisədə 23,8% çox, yəni 5332 nəfər səfər edib. Ötən il Azərbaycan turistlərinin 10,2%-i Rusiyaya, 9,6%-i Səudiyyə Ərəbistanına, 1,9%-i Gürcüstana, 2,1%-i Ukraynaya, yerdı qalan 9,4%-i isə digər ölkələrə səyahət ediblər.

Ümumilikdə 2017-ci ildə Azərbaycana gələn əcnəbilər və vətəndaşlığı olmayan şəxslərin sayı 2 milyon 696 min 700 nəfər, xarici ölkələrə gedən Azərbaycan vətəndaşlarının sayı isə 4 milyon 108 min 900 nəfər olub. 2016-cı illə müqayisədə ölkəyə gələn turistlərin sayı 19,9% artdığı halda xarici ölkələrə səfər edən vətəndaşlarımızın sayı isə 4% azalıb. Ölkəmizə gələn turistlər nəqliyyat vasitəsil olaraq əsasən hava (42,7%) və avtomobil (40,4%) nəqliyyatına üstünlük veriblər. Gedən turstlərin əksəriyyəti avtomobil nəqliyyatına (63,7%), az bir hissəsi isə hava nəqliyyatına (20%) önəm veriblər.

Azərbaycana gələn əcnəbi turstlərin məqsədi 2016-cı illə müqayisədə bu məqsədli turizm təxminən 20% artıb. Xarici gedən yerli turistlərin məqsədi əsasən istirahət, əyləncə (25,7%), işgüzar (31,8%), qohumların, dostların ziyarəti (14,3%), müalicə (4,6%) olub.

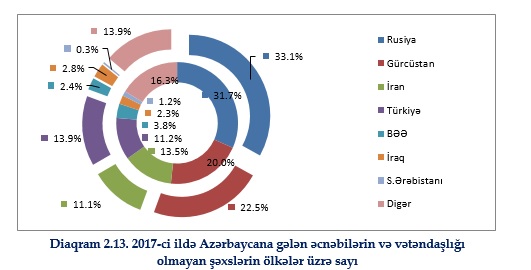

2017-ci ildə Azərbaycana gələn turistlərin 31,7%-i Rusiyanın, 20%-i Gürcüstanın, 13,5%-i İranın, 11,2%-i Türkiyənin payına düşüb. Halbuki 2016-cı ildə bu ölkələrin payı uyğun olaraq 33,1%, 22,5%, 11,1% və 13,9% olub. İl ərzində Rusiyadan gələn turistlərin sayı 14,8%, Gürcüstandan gələnlərin sayı 6,3%, İrandan gələnlərin sayı 46% artıb. Türkiyədən gələnlərin sayı isə 3,6% azalıb. Bu artıma rəğmən ümumi turistlərin içində Rusiya və Gürcstanın payı azalıb, İran və Türkiyənin payı artıb. Səudiyyə Ərəbistanının payı 0,3%-dən 1.2%-ə, BƏƏ-nin payı 2,4%-dən 3,8%-ə yüksəlib. Bu ölkədən gələn turistlərin sayı il ərzində uğun olaraq 4,5 dəfə və 2 dəfə artıb (diaqram 2.13)

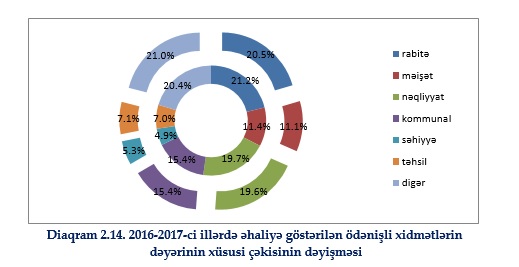

2.2.5. Əhaliyə göstərilən ödənişli xidmətlər. Ötən il əhaliyə göstərilən ödənişli xidmətlərin dəyəri 10,6% artaraq 8,64 milyard manata çatıb. 2016-cı illə müqayisədə bütün xidmətlərdə, o cümlədən rabitə (6,7%), məişət (11,1%), nəqliyyat (10,2%), kommunal (10,3%), səhiyyə (18,6%), təhsil (12,6%) xidmətlərində artım qeydə alınıb. Bu artımlara rəğmən rabitə, məişət, nəqliyyat xidmətlərin payı azalıb, səhiyyə və təhsil xidmətlərinin payı artıb, kommunal xidmətlərin payı sabit qalıb (diaqram 2.14).

Əhaliyə göstərilən xidmətlərin dəyərinin 10,6% artması əsasən xidmət haqlarının bahalaşması ilə əlaqədardır. DSK-nın məlumatına görə, 2017-ci ildə əhaliyə göstərilən ödənişli xidmətlərin qiymətləri 9,3 faiz bahalaşıb. Əhaliyə göstərilən ödənişli xidmətlərin növlər üzrə fiziki həcm indeksləri ümumilikdə ötən il 1,2% artıb. Nəqliyyat xidmətləri 9,4%, rabitə 6,8%, səhiyyə 11,3%, təhsil 5,5%, kommunal 0,9% artdığı halda məişət xidmətləri 0,2% azalıb.

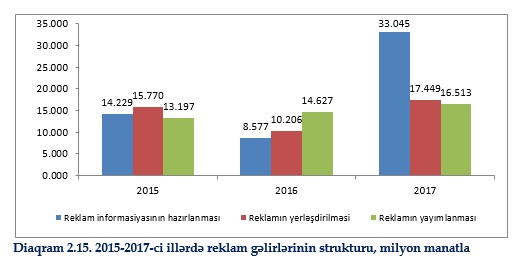

2.2.6. Reklam fəaliyyəti. 2014-cü ildən sonra ilk dəfə olaraq ötən il reklam fəaliyyətindən əldə olunan gəlirlər az da olsa atıb. Belə ki, 2017-ci ildə məhsulun satışından və xidmətlərin göstərilməsindən əldə olunan gəlir 2,1% artaraq 44,4 milyon manat təşkil edib. 2014-ci ildə reklam gəlirləri 72,5 milyon manat olduğu halda devalvasiyanın təsiri nəticəsində 2015-ci ildə 62,9 milyon manata, 2016-cı ildə isə 43,5 milyon manata qədər azalmışdı.

Ötən il reklam sahəsində qazanılan gəlirlərin 13,2 milyon manatı reklam informasiyasının hazırlanmasından, 14,6 milyon manatı reklamın yerləşdirilməsindən, 16,5 milyon manatı reklamın yayımlanmasından əldə olunub. 2016-cı illə müqayisədə reklam informasiyasının hazırlanmasından (16,3%) və reklamın yayımlanmasından (5,4%) əldə olunan gəlirlər azalıb, ancaq reklamın yerləşdirilməsindən gəlirlər (43,3%) artıb (diaqram 2.15).

Reklamın yayımlanmasından əldə olunan gəlirlərin azalmasına səbəb küçədə və yol ətrafı zonalarda yayımlanan reklamın artmasına (2,3 dəfə) rəğmən ictimai nəqliyyat vasitələrində (15,2%) və kütləvi informasiya vasitələrində (56,9%) yayımlanan reklamın ötən il kəskin azalmasıdır. Kütləvi informasiya vasitələrində yayımlanan reklam gəlirləri televiziyada 57%, radioda 53%, internetdə 71,7%, qəzet və jurnallarda 70% azalıb.

2017-ci ildə reklam fəaliyyətindən gəlirlər artsa da reklam xidmətlərinin yerinə yetirilməsinə dair bağlanmış müqavilələrin sayıazalaraq 6245-dən 5469-a düşüb.

- Dövlət maliyyəsinin əsas trendləri

3.1. Dövlət büdcəsi

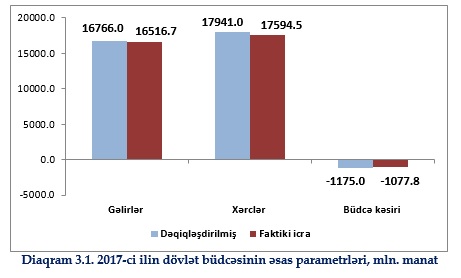

Azərbaycan Respublikasının 16 dekabr 2016-cı il tarixli Qanununu ilə 2017-ci il dövlət büdcəsinin gəlirləri 16255.0 mln. manat, xərcləri 16900.0 mln. manat, büdcə kəsirinin yuxarı həddi 645.0 mln. manat təsdiq edilmişdi. 2017-ci ilin iyununda dövlət büdcəsinə yenidən baxılmış və düzəlişlər edilmişdir: 30 iyun 2017-ci il il tarixli Qanunla 2017-ci il dövlət büdcəsinin gəlirləri 16766.0 mln. manat, xərcləri 17941 mln. manat, büdcə kəsirinin yuxarı həddi isə 1175.0 mln manat səviyyəsində təsdiq edildi

Azərbaycan Republikasının 2017-ci il dövlət büdcəsinin icrası haqqında Azərbaycan Respublikasının 31 may 2018-ci il tarixli Qanununa əsasən 2017-ci ildə dövlət büdcəsinin gəlirləri 16516.7 mln. manat, xərcləri 17594.5 mln. manat, büdcə kəsiri isə 1077.8 mln. manat olub (diaqram 3.1).

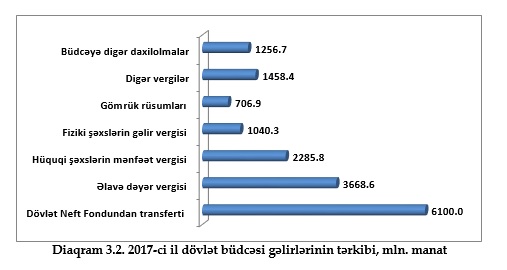

Dövlət büdcəsinin gəlirləri. Hökumətin hesabatına əsasən 2017-ci il dövlət büdcəsi gəlirlərinin 47.7%-i yaxud 7884.0 mln. manatı birbaşa neft sektorundan, 52.3%-i yaxud 8632.7 mln. manatı isə qeyri-neft sektorundan daxil olub.

2017-ci il dövlət büdcəsi gəlirlərinin 6100.0 mln. manatı (yaxud 36.9%-i) ARDNF-in transferindən ibarətdir. Dövlət büdcəsi gəlirlərinin 3668.6 mln. manatı (22.2%-i) ƏDV, 2285.8 mln. manatı (13.8%-i) hüquqi şəxslərin mənfəət vergisi, 1040.3 mln. manatı (6.3%-i) fiziki şəxslərin gəlir vergisi, 706.9 mln. manat (4.3%-i) gömrük rüsumları, 612.6 mln. manatı (3.7%-i) aksizlər, 371.4 mln. manatı (2.2%-i) sadələşdirilmiş vergi, qalanı digər vergi və daxilolmaların hesabına formalaşıb (diaqram 3.2).

2017-ci il dövlət büdcəsi gəlirlərinin icrasında müşahidə olunan əsas meyllər aşağıdakılar olub:

- dövlət büdcəsinin gəlirlər üzrə proqnozu 98.5% səviyyəsində (yəni 1.5% az) icra oluub;

- hesabat ilində dövlət büdcəsinin gəlirləri 2016-cı ildə olduğundan 989.0 mln. manat yaxud 5,6% az olub;

- ABŞ dolları ifadəsində dövlət büdcəsinin gəlirlərinin 2017-ci ildə olan məbləği (9596.5 mln. ABŞ dolları) 2008-ci ildən sonra qaydə alınan ən aşağı göstərici olmaqla yanaşı, 2016-ci ildə olduğundan (10969.2 mln. ABŞ dolları) 5% azdır;

- ARDNF-dən dövlət büdcəsinə tarnsferin məbləği və büdcə gəlirlərində transferin payı azalmaqda davam edib: hesabat ilində ARDNF-dən dövlət büdcəsinə edilən transferin məbləği (6100.0 mln. manat) 2016-cı ildə olduğundan 1515.0 mln. manat az olub. Uyğun olaraq, büdcə gəlirlərində Fonddan transferinin payı 36.9% səviyyəsinə düşüb;

- dövlət büdcəsinin neft-qaz sektorundan birbaşa daxilolmalardan asılılığı bir qədər azalsa da, asılılıq səviyyəsi ümumən yüksək olaraq qalmaqdadır;

- qeyri-neft sektoru üzrə dövlət büdcəsinə vergi daxilolmalarının məbləği 2016-cı illə müqayisədə 1 mln. manat yaxud 4.0% azalıb;

- ARDNF-in transferi nəzərə alınmadan dövlət büdcəsinin gəlirləri (10416.7 mln. manat) büdcənin cari xərclərini (10906.1 mln. manat) maliyyələşdirmək üçün yetərli olmayıb.

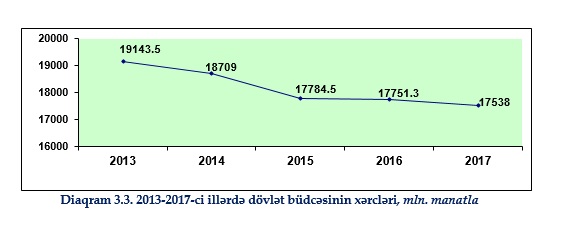

Dövlət büdcəsi xərcləri. 2017-ci ildə hökumətin məhdudlaşdırıcı fiskal siyasəti davam etdirilmiş və nəticədə büdcə xərcləmələrində 2015-ci ildən başlanan azalma ötən il də davam etmişdir (diaqram 3.3).

Diaqramdan göründüyü kimi, son ildə dövlət büdcəsinin xərlərinin ən yüksək həddi 2013-cü ildə qeydə alınıb və həmin il xərclərin məbləği 19.1 mlrd. manatdan bir qədər artıq olub (həmin dövrün məzənnəsi ilə 24.5 mlrd. ABŞ dolları). 2017-ci ilin xərclərin məbləği 2013-cü ilə nisbətən təxminən 1.6 mlrd. manat və ya 8.4%, eyni zamanda 2016-cı illə müqayisədə 156.8 mln. manat yaxud 0.9% azalaraq 17.59 mlrd. manat (10 mlrd. ABŞ dollarına yaxın) təşkil edib.

Məhdudlaşdırıcı fiskal siyasət özünü təsdiq edilmiş büdcə xərclərinin kəsirlə icrasında da göstərib. Belə ki, 2017-ci il dövlət büdcəsinin xərcləri 17.94 mlrd. manat təsdiqlənsə də, faktiki icra 351 mln. manat (2%) az olub.

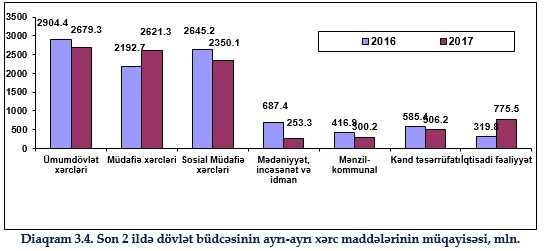

Büdcə xərclərinin ÜDM-ə nisbəti 2016-cı ildəki 29.5%-dən 25%-ə enmişdir. Büdcə xərc strukturunda bəzi xərclərdə kəskin artım, bəzi xərclərdə isə kəskin azalma baş verib (diaqram 3.4).

Göründüyü kimi, ümumdövlət xidməti xərclərində ciddi azalma var və bunun əsas səbəbi dövlət borcuna xidmət xərclərinin azalması olub. Belə ki, 2017-ci ildə əvvəlki ilə nisbətən dövlət borcuna xidmət xərcləri 255.4 mln. manat (15%) azalaraq 1.5 mlrd. manata enib. Bundan əlavə, sosial müdafiə xərclərində 295.1 mln. manat (11%), mədəniyyət və idman xərclərində 434.1 mln. manat (70%-dən bir qədər az), mənzil-kommunal təsərrüfatı xərclərində 116.7 mln. manat (28%), kənd təsərrüfatı xərclərində isə 79.2 mln. manat (13.5%) azalma baş verib. Əvəzində 428.5 mln. manat (19.5%), iqtisadi fəaliyyət xərclərində isə 455.7 mln. manat (2.4 dəfə) artım olub.

Təhlillər göstərir ki, sosial müdafiə xərclərindəki azalmasının səbəbi Dövlət Neft Şirkətinə subsidiya dəstəyinin dayandırılmasıdır. Belə ki, hökumətin izahatına görə, təbii qazın daxili bazarda ucuz satılması şirkətin zərərini artırdığı üçün 2015-2016-cı illərdə bu quruma dövlət büdcəsinin sosial müdafiə xərcləri çərçivəsində maliyyə dəstəyi verilməsi zərurəti yaranmışdır və 2017-ci ildə artıq bu dəstəyə ehtiyac aradan qalxıb. İqtisadi fəaliyyətlə bağlı xərclərin kəskin artımı 2 səbəblə bağlı olub: bağlanmış kommersiya banklarının sığortalı əmanətlərinin ödənilməsi üçün dövlət büdcəsi vasitəsilə Əmanətlərin Sığortalanması Fonduna dəstək göstərilməsi (550 mln. manat yaxın) və sosial mənzil tikintisinin dəstəklənməsi (150 mln. manat).

Parlamentə təqdim edilən büdcə sənədlərində dəqiq təyinatı və istifadə istiqamətləri aydın əks etdirilməyən xərclərin həcmi kəskin artıb. Belə ki, 2017-ci ildə dövlət büdcəsindən “İslahatlarla bağlı xərclər” və “Əsas bölmələrə aid edilməyən xidmətlər sahəsi üzrə kommunal, kommunikasiya xidmətləri və digər tədbirlər” maddələri çərçivəsində ümumilikdə 812.4 mln manat və ya bütün büdcə xərclərinin 5%-nə yaxın vəsait xərclənib.

Hökumət dövlət büdcəsi vasitəsilə borca xidmət xərclərini kəskin artırıb. Ümumilikdə 2017-ci ildə dövlət zəmanəti ilə alınan borclara görə öhdəliklərin yerinə yetirilməsi üçün dövlət büdcəsinin “ümumi dövlət xidməti xərcləri” funksional bölməsi və “Təminat Fondu” üzrə birlikdə təqribən 6 mlrd. manat xərclənib. Bu, ÜDM-in 8.6%-i qədərdir.

Dövlət büdcəsində qeydə alınan defisit son 5 ilin ən yüksək göstərici olub. 2017-cı ildə büdcə kəsirinin faktiki məbləğ 1077.8 mln. manat təşkil edib. Büdcə kəsirinin məbləği ÜDM-in 1.45%-i qədər olub.

3.2. Dövlət Neft Fondu

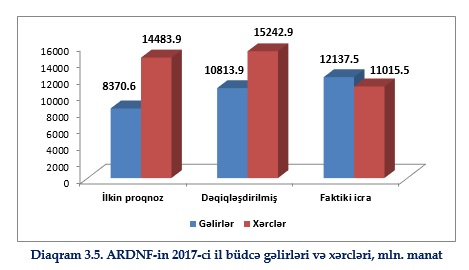

Azərbaycan Respublikası Prezidentinin 10 yanvar 2017-ci il tarixli Fərmanı ilə ARDNF-in 2017-ci il üzrə büdcə gəlirləri 8370.6 mln. manat, xərcləri 14483.9 mln. manat təsdiqlənmişdi. Prezidentin 10 oktyabr 2017-ci il tarixli Fərmanı ilə Fondun 2017-ci il üçün büdcəsinin gəlir və xərclərində dəqiqləşdirmələr aparıldı: gəlirlər 10813.9 mln. manat, xərclər isə 15242.9 mln. manat.

Azərbayvan respublikası Prezidentinin 17 iyul 2018-ci il tarixli Sərəncamı ilə Fondun 2017-ci il büdcəsinin gəlirlərinin icrası 12137.5 mln. manat, xərclərinin icrası isə 11015.5 mln. manat məbləğində təsdiq edilib (diaqram 3.5).

Fondun gəlirləri. 2017-ci ildə dünya neft bazarlarında neftin qiymətinin sabitləşməsi və yüksəlməsi ARDNF-in gəlirlərini 2016-cı illə müqayisədə əhəmiyyətli dərəcədə artırdı: Fondun gəlirləri 2017-ci ildə 7065.5 mln. ABŞ dolları məbləğində oldu ki, bu da əvvəlki illə müqayisədə 1174.4 mln. ABŞ dolları yaxud 19.9% çoxdur.

Qeyd etməliyik ki, neftin dünya bazar qiymətlərinin kəskin düşməsi səbəbindən 2015 və 2016-cı illərdə Fondun gəlirlərində kəskin azalmalar baş vermişdi: Fondun gəlirləri 2014-cü ildə 16.2 mlrd. dollar olduğu halda, 2015-ci ildə 7.7 mlrd. dollar, 2016-cı ildə isə 5.9 mlrd. dollar səviyyəsinə düşmüşdü.

2017-ci ildə Fondun gəlirlərinin 90.9%-i hölumətin payına düşən mənfəət neftinin və təbii qazının satışından daxilolmalar, 8.9%-i isə Fondun valyuta vəsaitlərinin idarə edilməsindən əldə edilən gəlirlər hesabına olub.

Fondun xərcləri. 2017-ci ildə Fondun büdcə xərcləri 11015.5 mln. manat məbləğində olub ki, bu da nəzərdə tutulan xərclərin 72.3%-i qədərdir. Yəni Fonddan nəzərdə tutulduğundan 4229.4 mln. manat az xərclənib. Bu, bir sıra xərc maddələri üzrə nəzərdə tuutlduğundan az xərcləmələrin baş verməsi nəticəsində mümkün olub: belə ki, Mərkəzi Banka transfer üzrə xərclər 52.7% (7.5 mlrd. manat əvəzinə 3.95 mlrd. manat), Bakı-Tbili-Qars dəmir yolu layihəsinə xərclərin 12.4% (165.8 mln. manat əvəzinə 20.6 mln. manat), gənclərin xaricdə təhsilinin maliyyləşdirilməsi proqramı üzrə xərclərin 58.0% (29.3 mln. manat əvəzinə 17.0 mln. manat) səviyyəsində icra olunub; habelə Cənub Qaz Dəhlizi layihələrində Azərbaycan Respublikasının iştirak payının maliyyələşdirilməsi üçün 2017-ci ildə 496.2 mln. manat nəzərdə tutulsa da, bu istiqamətə Fonddan ümumiyyətlə vəsait ayrılmayıb. Bunun nəticəsi olaraq, il ərzində Fondun xərclərinin onun gözlənilən gəlirlərindən 4.4 mlrd. manat yaxud 41% çox olması nəzərdə tutulsa da, faktiki olaraq Fondun xərcləri onun gəlirlərindən 1122.0 mln. manat yaxud 10.2% çox olub.

Fond yaranandan bəri ilk dəfə olaraq 2017-ci ildə makroiqtisadi sabitliyin təmin edilməsi üçün Fonddan ölkənin Mərkəzi Bankına 7.5 mlrd. manatlıq transferin edilməsi nəzərdə tutulmuşdu. Lakin 2015-ci ildə ölkə iqtisadiyyatında pozulmuş sabitliyi 2017-ci ilin əvvəllərində aradan qaldırmaq mümkün olduğundan il ərzində nəzərdə tutulanın yalnız 52.7%-i qədər yəni 3.95 mlrd. manat transfer təmin olundu.

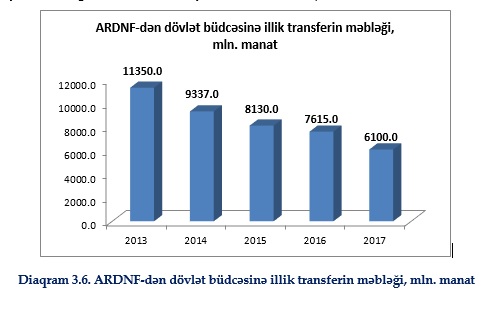

2017-ci ildə Fonddan dövlət büdcəsinə transferin məbləği 6100.0 mln. manat olub. Bu isə o deməkdir ki, 2013-cü ildən sonra ötən dövr ərzində Fonddan dövlət büdcəsinə transferin məbləği ildən-ilə azalmaqda davam edir (diaqram 3.6).

Fondun ehtiyat vəsaitləri. Əvvəlki iki ildən fərqli olaraq 2017-ci ildə Fondun ehtiyat aktivlərinin həcmində artım baş verib: ilin sonuna ehtiyatlaırn həcmi 35806,5 mln. ABŞ dolları dəyərində olub ki, bu da 2016-cı ilin sonuna olan (33147,0 mln. ABŞ dolları) məbləğdən 8.0% yaxud 2659.5 mln. ABŞ dolları çoxdur.

- Bank-maliyyə bazarlarının inkişaf meylləri

4.1. Bank sektoru

Bank sektorunda proseslər. 2016-cı illə müqayisədə bank sektorunda nisbi sabitlik və bankların “reanimasiya”dan sağ çıxmaq cəhdləri davam edib. Statistik məlumatların və bankların analitik balansının analizi göstərir ki, bu qurumlar hələ də aktiv kreditləşməni bərpa etməyə nail olmayıblar, iqtisadiyyatı və əhalini maliyyələşdirmək funksiyası 2017-ci ildə də zəifləməkdə davam edib.

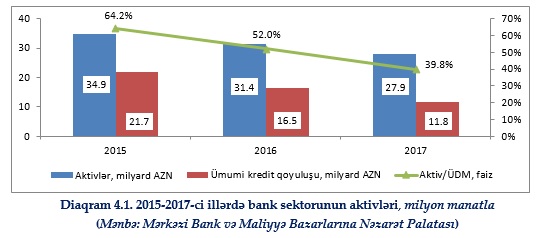

Bankların əmanət və kredit qoyuluşunun azalması onların aktivlərinin azalmasına səbəb olub. Mərkəzi Bankın və Maliyyə Bazarlarına Nəzarət Palatasının statistikasının təhlili göstərir ki, devalvasiyadan sonra müşahidə edilən aktivlərin azalması prosesi 2017-ci ildə də davam edib. Ötən il bankların aktivləri 11,2% azalaraq 31,4 milyard AZN-dən 27,9 milyard AZN-ə düşüb. 2015-ci ildə bankların aktivləri 35 milyard manata yaxın olub ki, bu da tarixi rekord həddir. 2015-ci ildə baş vermiş yüksək artımın (38,6%) əsas səbəbi manatın nominal məzənnəsinin ucuzlaşması nəticəsində xarici valyuta aktivlərinin yenidən qiymətləndirilməsi idi (diaqram 4.1).

Bank sektorunun dollarlaşması fonunda nominal ÜDM-in azalması bank aktivlərinin ÜDM-də payını (64,2%) 2015-ci ildə əhəmiyyətli dərəcədə artırsa da bu artım uzunmüddətli və dayanıqlı olmayıb. Bu pay 2016-cı ildə 52%-ə, 2017-ci ildə isə 39,8%-ə qədər düşüb. Bankların aktivlərinin pisləşməsinin kredit qoyuluşuna mənfi təsiri 2017-ci ildə də davam edib. Ötən il ölkə üzrə ümumi kredit qoyuluşu 28,5% azalaraq 11,8 milyard AZN-ə düşüb.

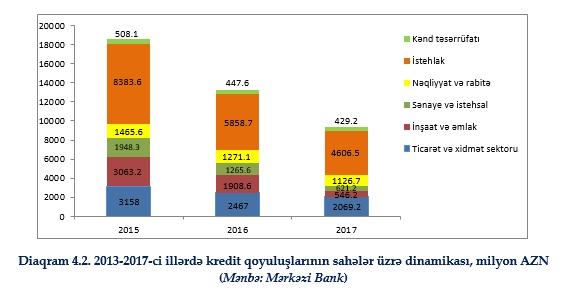

Devalvasiyadan sonra problemli kreditlərin artması səbəbində bank aktivlərinin qeyri-işlək hala düşməsinə, müştərilərin dollar kreditlərinə maraqlarının azalmasına səbəb olub və proses 2017-ci ildə də davam edib. Məsələn, 2017-ci il ərzində ticarət və xidmətsektoru üzrə kreditləşmə 16,1%, inşaat və əmlak sektoru üzrə 71,4%, sənaye və istehsal sektoru üzrə 50,9%, nəqliyyat və rabitəsektoru üzrə 11,4%, kənd təsərrüfatı və emal sektoru üzrə 4,1%, istehlak kreditləşməsi üzrə 21,4% azalma qeydə alınıb (diaqram 4.2).

Bankların aktivlərində kreditləşmənin payı azalmaqda davam edib. 2016-cı ildə bank aktivlərində kreditlərin payı 52,3% olduğu halda, 2017-ci ildə bu göstərici 41,5%-ə qədər azalıb. Bu o deməkdir ki, 2016-cı ildə bank sektorunun sahib olduğu hər 100 manat resursdan 52 manat 30 qəpiyi iqtisadiyyatın kreditləşdirilməsinə yönəldilirdisə, ötən il bu göstərici 41 manat 50 qəpiyə enib. Məlumat üçün bildirək ki, 5 il öncə bu göstərici 73,5%-ə bərabər olub (diaqram 4.2).

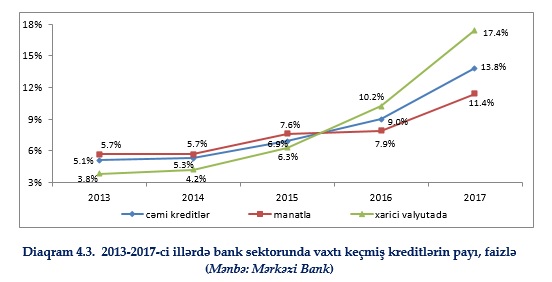

Bankların aktivlərini qeyri-işlək vəziyyətinə gətirən, kreditləşməni məhdudlaşdıran və bəzi bankların bağlanmasını şərtləndirən vaxtı keçmiş kreditlər ötən il artmaqda davam edib. Mərkəzi Bankın rəsmi məlumatına görə, cəmi kreditlərdə problemli kreditlərin payı 2013-cü ildəki 5,1%-dən 2016-cı ildə 9%-ə, 2017-ci ildə isə 13,8%-ə yüksəlib. Bu, hazırda bank sektoru üçün kritik hədd sayılır. Xarici valyutada götürülmüş kreditlərin qaytarılması problemi daha dərindir. Artıq banklar tərəfindən dollarla verilmiş hər 100 manatın 17,4 manatını geri qayıtmaq mümkün olmayıb. Beynəlxalq təşkilatların məlumatları rəsmi məlumatlardan fərqlənir. Məsələn, Fitch reytinq agentliyinin son açıqlamasında Azərbaycanda problemli kreditlərin payının 20% olduğu göstərilir (diaqram 4.3).

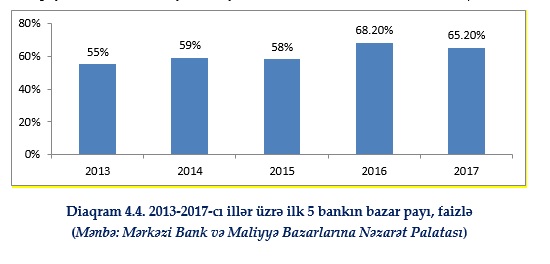

Devalvasiyadan sonra bank sektorunda müşahidə edilən təmərküzləşmə tendensiyası 2017-ci ildə səngiyib. 2013-2016-cı illər ərzində bank sektorunda 5 bankın bazar payı 55%-dən 68,2%-ə yüksəldiyi halda 2017-ci ildə 65,2%-ə düşüb (diaqram 4.4).

Təmərküzləşməni ölçmək üçün dünya təcrübəsində tətbiq edilən Herfindahl-Hirşman indeksi əsasında aparılan qiymətləndirmənin nəticələri göstərir ki, ötən il bank sektorunda konsentrasiya səviyyəsi 1382,3-ə bərabər olub ki, bu da orta səviyyədə təmərküzləşməni göstərir. Məlumat üçün qeyd edək ki, Herfindahl-Hirşman indeksinin 1000-dən kiçik olması aşağı, 1000-1800 intervalında olması orta, 1800-10000 intervalında olması isə yüksək səviyyəli təmərküzləşmə əks etdirir.

Təmərküzləşməyə səbəb bankların sektoru tərk etmələri, həmin bankların müştərilərinin daha etibarlı banklara üz tutmalarıdır. Qısa müddətli fasilədən sonra ötən il bankların azalması sahəsində daha iki addım atılıb. İlk olaraq 2017-ci ilin aprel ayında iki bank – “Atabank” ASC və “Caspian Development Bank” ASC birləşmək qərarı verərək “Atabank” ASC adı altında fəliyyət göstərmək qərarı veriblər. İlin sonunda isə Maliyyə Bazarlarına Nəzarət Palatasının Direktorlar Şurasının 22 dekabr 2017-ci il tarixli qərarına əsasən, “DəmirBank” ASC-nin lisenziyası ləğv edilib. Qərara səbəb kimi bankın məcmu kapitalının miqdarının banklar üçün müəyyən edilmiş məcmu kapitalının minimum miqdarından və məcmu kapitalın adekvatlıq əmsalının qanunvericiliklə nəzərdə tutulmuş 3 (üç) faizdən az olması, eləcə də kreditorlar qarşısında olan öhdəlikləri yerinə yetirə bilməməsi göstərilir. Bununla da bankların sayı 30-a düşüb. Halbuki 2015-ci ildə onların sayı 45-ə çatırdı (Cədvəl 4.1).

Bankların bağlanması onların filiallarının və işçilərinin sayının azalmasına səbəb olub. Ötən il belə filialların sayı 569-dan 509-a düşüb. Bank şöbələrinin sayı isə 11-dən 142-yə yüksəlib. Bu müddətlə işçilərin sayı 16947-dən 16171-ə qədər azalıb.

Cədvəl 4.1

Bankların sayında dəyişikliklər

| Banklar | 2016 | 2017 | Dəyişmə (+ artma, – azalma) |

| Bankların sayı | 32 | 30 | – 2 |

| – Bunlardan xarici kapitallı bankların sayı | 15 | 15 | 0 |

| nizamnamə kapitalının 50%-dən 100% qədərini təşkil edən | 6 | 8 | +2 |

| nizamnamə kapitalının 50%-dən az olan hissəsini təşkil edən | 9 | 7 | – 2 |

| xarici bankların yerli filialları | 2 | 2 | 0 |

| Bankların yerli filiallarının sayı | 569 | 509 | – 60 |

| Bankların şöbələrinin sayı | 131 | 142 | + 11 |

| İşçilərin sayı | 16947 | 16171 | -776 |

(Mənbə: Mərkəzi Bank və Maliyyə Bazarlarına Nəzarət Palatası)

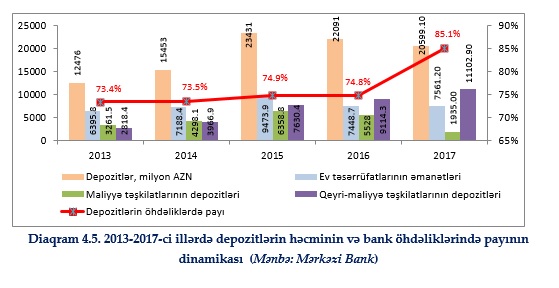

Ötən il bank sektorunda müşahidə edilən digər neqativ hadisə depozitlərin həcminin azalması olub. 2016-cı illə müqayisədə depozitlərin həcmi 6,8% azalaraq 20,6 milyard manata düşüb.

Ümumiyyətlə götürdükdə son 5 ildə depozit bazarının kiçilməsinə rəğmən bankların depozitlərdən asılılığı artıb. 2013-cü ildə cəmi öhdəliklərdə depozitlərin payı 73,4% olduğu halda 2016-cı ildə 74,8%-ə, 2017-ci ilin sonuna isə 85,1%-ə çatıb. Buna səbəb bankların xarici öhdəliklərdən getdikcə imtinası və kredit təşkilatlarından kredit almaq imkanlarının məhdudlaşmasıdır (diaqram 4.5).

Rəsmi məlumata görə, 2013-2017-ci illərdə bankların xarici öhdəlikləri $5,3 milyarddan $1,6 milyarda qədər azalıb.

Depozitlərin azalmasına səbəb bankların bağlanması fonunda bank sektoruna inamın azalması və xarici valyutada olan depozitlərin illik gəlirliyinin kəskin aşağı düşməsidir. Ümumi depozit qoyuluşu azalsa da 2017-ci ildə əhali əmanətlərində artım qeydə alınıb. 2016-cı ildə əmanətlərin həcmi 7,5 milyard manat olduğu halda ötən il 1,5% artaraq 7,6 milyard manata çatıb. Artımı milli valyutada olan əmanətlər təmin edib. Bu müddətdə xarici valyutada olan əmanətlərin 15,5% azalması qarşılığında manat əmanətlərin 67% artması ümumi əmanət qoyuluşunu artırıb. Manat əmanətlərinin artması son aylar milli valyutanın məzənnəsinin sabit olması və manat əmanətlərinin illik gəlirliyinin yüksək olmasıdır. Məsələn, 2017-ci ilin sonuna 1 il müddətinə yerləşdirilmiş xarici valyuta əmanətlərinin orta illik faiz dətəcəsi 2,6% olduğu halda, manat əmanətlərində bu göstərici 12,1 faizə çatır (diaqram 4.6).

Ötən il ümumi depozitlərin azalması maliyyə təşkilatlarının depozitlərinin kəskin azalması (65%) ilə bağlıdır. Qeyri-maliyyə təşkilatlarının depozitlərinin artımı isə 21,8% olub. Digər depozitlərdən fərqli olaraq qeyri-maliyyə təşkilatlarının depozitləri son 5 ildə artmaqda davam edib.

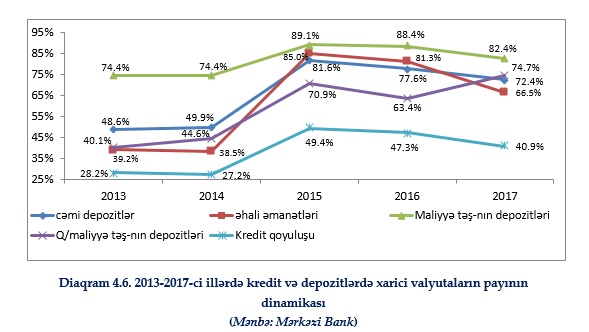

Devalvasiyadan sonra sürətlə dollarlaşan bank sektorunda ötən il proses əksdollarlaşma ilə əvəz olunub. 2016-2017-ci illərdə ümumi kredit qoyuluşunda xarici valyuta kreditlərinin payı 47,3%-dən 40,9%-ə, ümumi depozitlərdə isə xarici valyuta depozitlərinin payı 77,6%-dən 72,4%-ə düşüb. Əksdollarlaşma daha çox 81,3%-dən 66,5%-ə düşən əhali əmanətlərində baş verib. Maliyyə təşkilatlarının depozitlərində xarici valyuta depozitlərinin payı 88,4%-dən 82,4%-ə düşdüyü halda qeyri-maliyyə depozitlərində63,4%-dən 74,7%-ə yüksəlib (diaqram 4.6).

4.2. Sığorta bazarı

2017-ci ildə sığorta bazarı genişlənməkdə davam edib. Ötən il yığılmış sığorta haqları üzrə bazarın həcmi 556,87 milyon manat olub ki, bu da 2016-cı illə müqayisədə 14,6% və ya 70,79 milyon manat çoxdur. Buna baxmayaraq sığorta bazarının ÜDM-də payı 0,80%-dən 0,79%-ə düşməklə cüzi də olsa azalıb.

2015-ci ildə baş vermiş devalvasiya sığorta bazarına mənfi təsir göstərsə də ümumilikdə bazar son 5 ildə artım tendensiyasını saxlayıb (diaqram 4.7).

Devalvasiya sığorta şirkətlərinin bəzilərinin bazarı tərk etməsinə və bazarda təmərküzləşməyə səbəb olub. Belə ki, 2017-ci ildə sığorta şirkətlərinin sayı 25-dən 21-ə qədər azalıb. Maliyyə Bazarlarına Nəzarət Palatasının 26 avqust 2016-cı il tarixli Qərarı ilə Alfa-Sığorta ASC-nin, 29 dekabr 2016-cı il tarixli Qərarı ilə “Azərqarant Sığorta” ASC, “Buta Sığorta” ASC və “Beynəlxalq Sığorta Şirkəti” ASC-nin, 6 oktyabr 2017-ci il tarixli Qərarına əsasən “Başak-İnam Sığorta Şirkəti” ASC-nin lisenziyası ləğv edilib. Lisenziyanın ləğv olunmasına səbəb devalvasiyadan sonra şirkətlərin maliyyə vəziyyətinin kəskin pisləşməsi, aktiv və kapitalının itirilməsi, yetərli səviyyədə ehtiyat formalaşdırmaması və öhdəliklərini icra etməməsi olub. Palata eyni zamanda ötən ilin may ayında “Naxçıvansığorta” ASC-nin fəaliyyət göstərməsi üçün lisenziya verib.

Şirkətlərin sayının azalması bazarda təməzküzləşməni artırıb. 2016-cı ildə 5 şirkətin ümumilikdə bazar payı 60,9% olduğu halda, 2017-ci ildə bu göstərici 67,9%-ə yüksəlib. 2016-cı ildə sığorta şirkətləri arasında bazar payına görə ilk beşlikdə “Paşa Siğorta”, “Paşa Həyat Sığorta”, “Atəşgah”, “Atəşgah Həyat” və Azərbaycan Respublikası Dövlət Sığorta Kommersiya Şirkəti təmsil olunublar və paylarının azalmasına rəğmən 2017-ci ildə də mövqeylərini qoruya biliblər. Bazarda təmərküzləşmənin artması Paşa Holdinqə daxil olan Paşa Siğorta və Paşa Həyat sığorta şirkətləri hesabına baş verib. Bu şirkətlər ötən il ərzində bazar paylarını 36,6%-dən 46,8%-ə yüksəldərək bazarın təxminən yarısına nəzarəti ələ alıblar. İkinci ən böyük paya malik Atəşgah Sığorta və Atəşgah Həyat şirkətlərinin payı isə bu müddətdə azalaraq 15,9%-dən 13,9%-ə düşüb. Azərbaycan Respublikası Dövlət Sığorta Kommersiya Şirkətinin də payında azalma (8,5%-dən 7,3%-ə) olub.

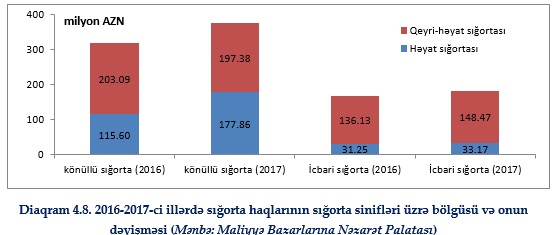

Sığorta sinifləri üzrə statistik rəqəmlərin analizi göstərir ki, ümumi sığorta haqlarının artması fonunda icbari sığorta haqlarının payı azalıb, könüllü sığortanın payı isə artmaqda davam edib. Könüllü sığorta haqlarının həcmi 2016-2017-ci illərdə 17,7%, icbari sığortahaqlarının həcmi isə 8,5% artıb. Bu artıma rəğmən könüllü sığorta haqlarının payı 65,6%-dən 67,4%-ə yüksəldiyi halda icbari sığorta haqlarının payı uyğun olaraq 34,4%-dən 32,6%-ə düşüb (diaqram 4.8).

Könüllü sığortanın artımına səbəb həyat sığortasının əhəmiyyətli dərəcədə (53,9%) artmasıdır. Çünki qeyri-həyat sığortası bu müddətdə 2,8% azalıb. Həyat sığortasına daxil olan sığorta növlərinin hamısında yığım artıb. Hətta həyatın yaşam sığortası üzrə artım 2, əmək qabiliyyətinin sığortası üzrə isə 5 dəfəyədək təşkil edib. Qeyri-həyat sığortası haqlarında həm şəxsi (0,6%), həm də əmlak sığortasında (4,6%) azalma olub.

Əmlak sığortası kateqoriyasına daxil olan nəqliyyat vasitələrinin sığortası üzrə avtomobil, su nəqliyyatında savayı digərlərinin (dəmiryolu, hava) sığorta haqlarında azalma baş verib. Bundan başqa kənd təsərrüfatı bitkiləri məhsullarının sığortası üzrə haqlar 2 dəfədən çox, kənd təsərrüfatı heyvanlarının sığortası üzrə haqlar isə 3 dəfəyədək artıb. İşçilərin dələduzluğu sığortası üzrə haqlar da əhəmiyyətli dərəcədə (2 dəfə) artıb.

İcbari sığortaya daxil olan həyat (6,1%) və qeyri-həyat (9,1%) sığortaları üzrə haqlarda artım müşahidə edilib. Həyat sığortasının artımı istehsalatda bədbəxt hadisələr və peşə xəstəlikləri nəticəsində peşə əmək qabiliyyətinin itirilməsi hallarından icbari sığortahesabına təmin edilib. Qeyri-həyat sığortasının artımı isə auditorların peşə məsuliyyətinin icbari sığortası (13,3%), daşınmaz əmlakın icbari sığortası (10,8%), daşınmaz əmlakın istismarı ilə bağlı mülki məsuliyyətin icbari sığortası 7,2%, avtonəqliyyat vasitəsi sahiblərinin mülki məsuliyyətinin icbari sığortası (14,2%), sərnişinlərin icbari fərdi qəza sığortası (6,8%) hesabına baş verib. Ancaq hərbi qulluqçuların (11,1%) və məhkəmə və hüquq-mühafizə orqanları işçilərinin dövlət icbari şəxsi sığortası (0,5%) haqlarında azalma qeydə alınıb.

2017-ci ildə qanunvericiliyə sığorta sisteminin təkmilləşdirilməsi istiqamətində, yeni sığorta məhsullarının tətbiqini nəzərdə tutan bir sıra dəyişikliklər edilib.

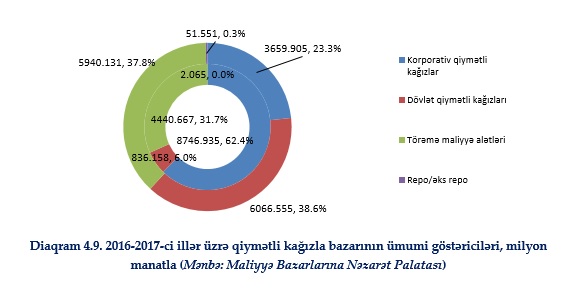

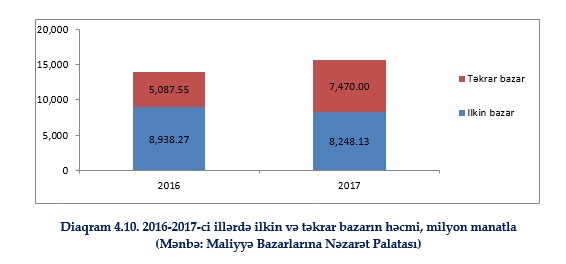

İcbari tibbi sığortanın tətbiqinə başlanıb. Ötən il nəhayət ki icbari tibbi sığortanın tətbiqi sahəsində tərpəniş müşahidə edilib. Ölkə prezidentinin 28 dekabr 2016-cı il tarixli, 1181 saylı Fəmanı ilə Mingəçevir şəhərinin, Yevlax və Ağdaş rayonlarının inzibati ərazilərində icbari tibbi sığortanın tətbiqinə dair pilot layihənin icrasına başlanıb. Bunun üçün pilot ərazilərdə icbari tibbi sığortanın baza zərfinə daxil olan və baza zərfi ilə əhatə olunmayan tibbi xidmətlərin siyahısı və tarifləri təsdiq edilib.